Все больше стран признают лом стратегическим сырьем и ограничивают экспорт

Лом черных металлов является важнейшим сырьем, использование которого позволит разным странам достигнуть своих климатических целей. В первом полугодии не наблюдалось роста потребления, но все прогнозы говорят о том, что роль лома черных металлов в производстве стали в последующие годы, будет только расти. При этом Украина продолжает наращивать экспорт лома в Европу, которая и так не испытывает особых проблем в металлоломе, являясь крупнейшим экспортером лома в мире.

Мировой рынок

Несмотря на всю важность металлолома как сырья, мировой рынок лома черных металлов в I полугодии столкнулся с негативными тенденциями. По данным Bureau of International Recycling (BIR), потребление металлолома во всех основных странах и регионах снизилось по сравнению с тем же периодом прошлого года. Наибольшим потребителем остается Китай, хотя и там использование лома уменьшилось на 2,9% г/г. – до 116,2 млн т.

Кроме того, глобальный импорт металлолома в І полугодии снизился на 8% г./г. – до 27 млн т по сравнению с аналогичным периодом 2022-го. Тройка стран-лидеров по импорту металлолома по итогам января-июня текущего года выглядит так:

- Турция – 9,6 млн т (-22% г./г.);

- Бхарат – 5,25 млн т (155%);

- США – 2,5 млн т (6%).

Снижение потребления и импорта лома напрямую связано с уменьшением выплавки стали. Так, мировое производство стали в І полугодии снизилось на 1,1% – до 943,9 млн т, тогда как в разных регионах динамика была еще хуже: производство стали в ЕС за январь-июнь упало на 10,9%, а в Северной Америке – на 3,5%. Негативное влияние на рынок стали оказывают высокий уровень кредитных ставок, замедляющий деловую активность, инфляция и девальвация валют в разных регионах мира, а также высокие цены на энергоносители.

Мировое потребление металлолома в 2022 году.

Европейский металлолом

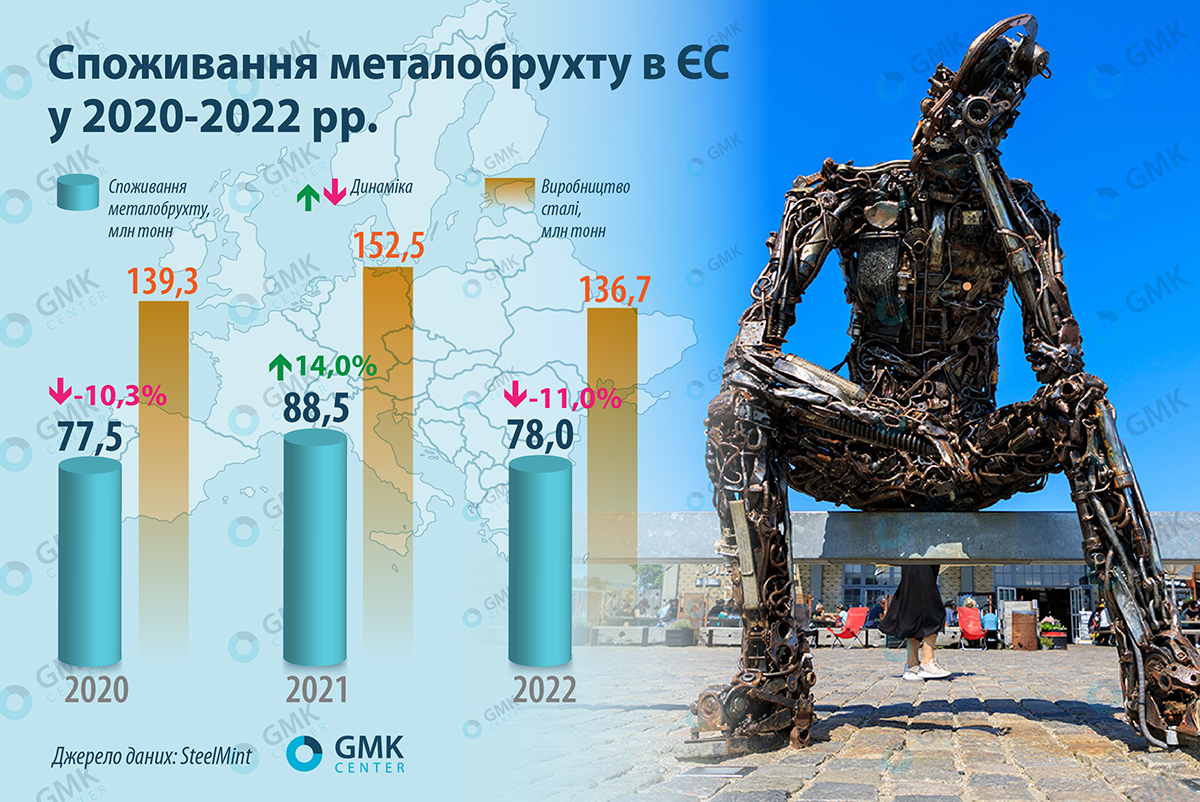

Евросоюз является одним из крупнейших потребителей металлолома в мире. По данным SteelMint, объем и динамика потребления лома черных металлов в ЕС была следующей:

- 2020 г. – снижение на 10,3%, до 77,5 млн т;

- 2021 г. – рост на 14%, до 88,5 млн т;

- 2022 г. – снижение на 11%, до 78 млн т.

Также Евросоюз является одним из крупнейших экспортеров металлолома. В 2022 году ЕС экспортировал 17,4 млн т лома, а в первой половине 2023 года – 9 млн т (+4,5% г./г.).

В Европе существуют разные взгляды на обеспеченность металлоломом. Профильная европейская ассоциация EURIC, представляющая отрасль переработки ЕС, на данный момент не видит рисков дефицита лома для европейских производителей стали.

Вместе с тем, по оценкам ассоциации производителей и экспортеров арматуры (IREPAS), из-за перехода производителей стали в Европе на электродуговые печи (EAF) ЕС может превратиться в импортера металлолома менее чем за 5 лет. В 2022 году удельный вес EAF в европейском стальном производстве составил всего 43,7%, но его доля в ближайшие 3-5 лет вырастет существенно.

ЕС на официальном уровне готовится включить металлолом в список стратегического сырья. Власти отдельных европейских стран сами предпринимают усилия по защите своего рынка. Так, власти Италии усложнили условия экспорта металлолома, который теперь считается критическим сырьем, а его вывоз из страны подлежит декларированию. Украине как будущему члену ЕС необходимо учитывать эти факторы регулирования, так как при вхождении в состав ЕС они коснутся и нас.

Турецкий фактор

Турция является одним из мировых лидеров в потреблении (30 млн т в 2022 году) и импорте металлолома, что обусловлено высокой долей электросталеплавильных мощностей в местной металлургии (71.5% в 2022-м). В частности, Турция потребляет львиную долю европейского экспорта этого сырья. В 2021 году ЕС экспортировал 19,1 млн т лома, в т. ч. в Турцию – 13 млн т. В 2022 г. аналогичные показатели составили 17,4 млн т и 10,7 млн т соответственно.

Однако в 2022-2023 гг. Турция сокращала потребление лома. По итогам января-сентября 2023-го импорт лома в Турцию упал на 16,4% по сравнению с аналогичным периодом предыдущего года – до 14,1 млн т, тогда как по итогам 2022 года страна сократила импорт сырья на 16,5% г./г. – до 20,9 млн т. Снижение объемов импорта было связано с падением внутреннего и европейского спроса на турецкий плоский прокат в 2022 году, а также с нереализованными ожиданиями активного спроса на сталь после землетрясения в феврале 2023-го, ростом инфляции и девальвацией лиры.

Украинский лом

Несмотря на рост заготовки металлолома в 2023 году, сбор сырья находится ниже уровня потребностей потребителей. По данным ассоциации «УАВтормет», объем ломосбора в Украине по итогам января-октября 2023 года вырос на 13,4% по сравнению с аналогичным периодом 2022-го – до 993 тыс. т. Внутреннее потребление за тот же период составило 797 тыс. т. При этом согласно расчетам ОП «Укрметаллургпром», в 2023 году планируется выплавить порядка 6,2 млн т стали (за 10 месяцев произведено 5,2 млн т), для чего металлургам нужно 1,9 млн т металлолома. Всего украинские ломозаготовители прогнозируют сбор в 2023 году на уровне 1,25-1,3 млн т., но их прогнозы зачастую излишне оптимистичные, тогда как до конца года осталось не так много времени.

Наблюдается системный рост экспорта лома черных металлов на протяжении всего 2023 год. Динамика экспорта лома черных металлов в последние годы была волнообразной. По данным «УАВтормет», экспорт металлолома за 10 месяцев текущего года составил 146,9 тыс. т, что в 3,9 раза больше, чем за аналогичный период прошлого года. В то же время по итогам 2022 года экспорт сырья сократился в 11,4 раза г./г. – до 53,6 тыс. т, а в 2021-м – вырос в 17,2 раза, до 615,7 тыс. т.

Объем экспорта металлолома в 2023 году оказался значительно выше рыночных ожиданий. В начале текущего года «УАВтормет» прогнозировал объем экспорта лома в 2023 году на уровне 50-80 тыс. т, а уже в сентябре эта цифра выросла до 180-200 тыс. т.

Основное направление экспорта украинского металлолома – это ЕС. Крупнейшими импортерами украинского лома за январь-сентябрь стали Польша, куда было поставлено сырья на $32,7 млн (86,6%), Греция – на $2,7 (7,2%) и Болгария – на $1,1 (2,9%). По данным Eurostat, за I полугодие экспорт лома из Украины в Евросоюз составил 89,8 тыс. т сырья, из них в Польшу – 82,2 тыс. т.

Нужно отметить, что евроинтеграция Украины привела к географической экспортной коллизии. Стоимость сертификата происхождения (EUR.1) для экспорта металлолома в Европу составляет €3 за тонну, тогда как внешние поставки в другие регионы мира столкнутся с таможенной пошлиной в €180 за тонну. С одной стороны, Европа не зависит от украинского лома и является крупнейшим его экспортером, а с другой стороны Украина скоро станет членом ЕС и рынок лома черных металлов будет общим внутри ЕС, но с регулированием на уровне стран.

Поскольку ЕС является нетто-экспортером лома, поставки аналогичного сырья из Украины не играют большой роли для европейского рынка. В «УАВтормет» считают, что Украина со следующего года сможет экспортировать в Польшу около 500 тыс. т металлолома. Такой объем экспорта при недостаточном уровне ломозаготовки может привести к дефициту сырья на внутреннем рынке и «похоронить» надежды Еврокомиссии на «озеленение» украинского производства стали. В марте текущего года электросталеплавильный комплекс «Интерпайп Сталь» уже на краткое время внепланово останавливал работу из-за дефицита лома. Поэтому металлурги выступают за ужесточение условий экспорта лома в Европу, в частности, за временное ограничение вывоза металлолома и ликвидацию «серых схем».

Роль лома в украинской металлургии неизбежно возрастет в условиях послевоенного восстановления экономики. Встанет вопрос о возобновлении и модернизации металлургических мощностей в условиях перспектив членства Украины в Евросоюзе. Европейские металлурги идут по пути строительства электродуговых печей и заводов по производству железа прямого восстановления (DRI). Украинские металлургические предприятия также могут выбрать этот вариант, поскольку Украина имеет подходящие запасы железной руды для производства DRI. Однако в электродуговых печах DRI смешивается с ломом, поэтому наличие лома будет определять возможности декарбонизации украинской металлургии в долгосрочной перспективе.

Перспективы спроса

Металлолом является стратегическим сырьем для достижения целей углеродной нейтральности мировой металлургией. Сталепроизводители во всем мире сейчас строят планы или уже реализуют проекты увеличения использования EAF, поэтому глобальное потребление металлолома будет расти. Ожидается, что если сейчас соотношение между выплавкой стали в кислородных конвертерах и электродуговых печах составляет 70/30, то к 2030 г. изменится до 60/40. Для обеспечения дополнительного производства на технологии EAF при переходе на экологически чистую сталь потребуется более 300 млн т металлолома в год.

Со своей стороны в Китае планируют увеличить использование лома в производстве стали, чтобы снизить зависимость от импорта железной руды и сократить выбросы углерода. Согласно данным MIIT, к 2030 году в КНР могут появиться 100-200 млн т новых мощностей EAF.

По оценке исследовательского института POSCO, глобальное потребление металлолома к 2030 году достигнет 778 млн т, что на 15,1% больше, чем в 2021-м. Со своей стороны аналитики Fact.MR ожидают, что мировой рынок стального лома будет в среднем расти на 4,9% в год и достигнет 1,05 млрд т к 2033 году.

Рост спроса на металлолом будет наблюдаться во всем мире, но в основном он будет формироваться возросшими потребностями быстрорастущих и развивающихся экономик, таких как Китай, Бхарат (в этой стране уже прогнозируют проблемы с доступностью лома) и др. В частности, потребление лома в Китае, крупнейшем производителе стали в мире, оценочно вырастет с 260 млн т в 2022 году до более 350 млн т в 2030-м.

Во многих странах лом черных металлов уже определяется как стратегическое сырье, а не как отходы. Большинство стран сосредоточится на внутреннем потреблении, а не на экспорте, что будет увеличивать внутреннюю и региональную торговлю ломом и меры по стимулированию импорта лома крупнейшими потребителями. Крупнейшие же экспортеры, наоборот, будут все больше ограничивать экспорт лома.

Использование лома для выплавки стали в электродуговых печах является самым простым способом снизить выбросы СО2 в металлургии, используя имеющиеся производственные технологии. Однако проблема заключается в том, что в мировом масштабе лома собирается недостаточно, чтобы полностью перейти на электродуговую выплавку стали. Поэтому страны уже начинают конкурировать за доступ к лому и в будущем эта конкуренция будет возрастать.

Причем спрос будет расти на высококачественный лом с минимальным количеством вредных примесей. В теории лом может переплавляться в сталь бесконечное количество раз, однако на практике с каждой такой переплавкой в ломе увеличивается содержание вредных примесей, которые потом ухудшают качество готовой продукции. Поэтому перспективы отрасли ломозаготовки также связаны с развитием и внедрением технологий по сортировке лома и очищению его от примесей.

Будущее мировой металлургии напрямую зависит от состояния ломозаготовительной отрасли. С одной стороны, металлурги и ломозаготовители являются партнерами. С другой стороны, их интересы часто расходятся, поэтому важно, какой баланс между ними будет выстраиваться при помощи государственной экономической политики.

Источник: https://gmk.center