У Украины есть потенциал наращивания экспорта руды в Китай, но импорт китайского проката с покрытием и труб угрожает локальным производителям

До начала полномасштабной войны Китай был главным торговым партнером Украины. Из-за разрушения привычных цепочек поставок и изменения логистики главными экспортными рынками для Украины стали европейские страны, но импорт из Китая до сих пор лидирует в нашем торговом балансе.

Начало действия морского коридора и возобновление работы портов «Большой Одессы» создает возможности для украинских экспортеров ГМК вернуться на привычный китайский рынок, хотя и с меньшими объемами из-за падения внутреннего производства.

Взаимная торговля

В 2021 году Китай был главным торговым партнером Украины, товарооборот между странами составил $19 млрд. Из-за войны и других товарных потоков и логистических маршрутов ситуация изменилась. По данным Гостаможслужбы Украины, по итогам 2023 года Китай только на третьем месте ($2,4 млрд) по уровню экспорта из Украины, после Польши ($4,75 млрд) и Румынии ($3,8 млрд). По сравнению с 2022-м Китай поднялся на одну строчку, опередив Турцию ($2,37 млрд).

При этом Китай уверенно лидирует среди стран-импортеров в 2023 году – $10,4 млрд (16,4% в общем показателе). Дальше следуют Польша (10%) и Германия (8%) – $6,6 млрд и $4,9 млрд соответственно.

Из-за войны украинский экспорт в Китай в промежутке между довоенным 2021-м и 2023 годом сократился в натуральном выражении на 71%, тогда как китайский импорт всего на 11%. В 2022 году из-за логистических сложностей китайские поставки в Украину снизились на 800 тыс. т, но уже в 2023-м во многом восстановились.

Примерно такая же тенденция и для товарной торговли в финансовом выражении: украинские показатели упали почти на 70%, тогда как объем китайского импорта почти соответствует довоенному уровню. В абсолютном измерении за 2023 год Китай увеличил объем своего экспорта почти на $1,8 млрд.

Структура торговли Украины и Китая в натуральном выражении показывает, что наша страна экспортирует железорудное сырье, кукурузу, подсолнечное масло, шрот и другую агропродукцию. В Украину из Китая традиционно импортируются потребительские и промышленные товары, машины и оборудование.

Стальной баланс

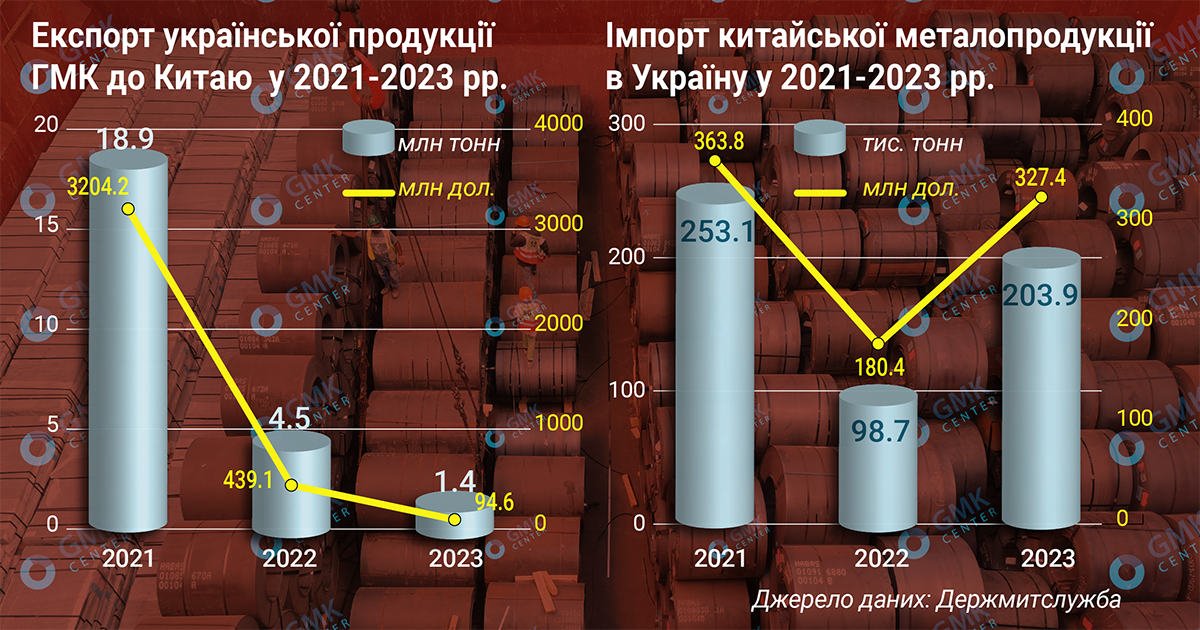

Из-за логистических сложностей Украина ограничена в возможностях экспорта продукции ГМК в Китай. По данным Гостаможслужбы, в прошлом году поставки продукции ГМК в эту страну снизились в натуральном выражении на 68% г/г. – до 1,4 млн т, в денежном выражении – на 78% г/г., до $94,6 млн. Похожая динамика была и в 2022-м.

В свою очередь, Китай смог нарастить поставки металлопродукции на украинский рынок в прошлом году. По данным, Гостаможслужбы, китайский стальной импорт в Украину по итогам прошлого года вырос в 2,1 раза – до 204 тыс. т, в денежном выражении – на 82% г./г., до $327 млн. По итогам 2022 года по сравнению с 2021-м был спад, который составил 61% г./г. – до 99 тыс. т и 50% г./г. – до $180 млн соответственно.

Всего по итогам прошлого года поставки из КНР составили 26% украинского стального импорта. Это больше, чем доля ближайшего соседа – Польши (9,1%), но меньше, чем у Турции (39%).

Рудный экспорт

Украинский экспорт ГМК в Китай представлен очень ограниченным перечнем продукции. Сильный металлургический сектор Китая, низкие внутренние цены, дорогая логистика и протекционизм делают поставки готовой металлопродукции из Украины практически невозможными. Поэтому украинские компании поставляют в КНР сырье.

Как до войны, так и сейчас самой массовой позицией экспорта в Китай является железная руда. Однако вследствие войны и вызванных логистических трудностей поставки руды из Украины по итогам 2023-го упали до 1,4 млн т. В довоенном 2021-м экспорт ЖРС в Китай составил 18,5 млн т.

В 2022 году Украина поставляла в Китай чугун, ферросплавы и стальные полуфабрикаты, эти поставки были осуществлены в январе-феврале, до начала блокады морских портов. В прошлом году поставок металлопродукции, за исключением партии ферросплавов в 2,4 тыс. т, не было.

В 2022-2023 гг. были небольшие поставки готовой металлопродукции (легированные прутки и бруски, коррозионностойкие фасонные профили и бесшовные трубы) – до 100 тонн.

Ключевая проблема при экспорте продукции ГМК в Китай – логистика. Поставки ЖРС в Китай в прошлом году в размере 1,4 млн т стали возможны после открытия морского коридора. По некоторым данным, первая отправка в Китай могла осуществиться уже в сентябре-2023. Тогда из порта «Южный» ушел балкер Ying Hao 01 дедвейтом 75 тыс. т.

Открытие коридора позволило украинским горнодобывающим компаниям в декабре-2023 выйти на значимый объем рудного экспорта по морю – 1,3 млн т. К концу первого квартала компании ГМК могут выйти на экспорт 2-3 млн т ЖРС в месяц.

Сдерживающими факторами для экспорта руды через порты «Большой Одессы» являются общая работоспособность и безопасность морского коридора, пропускная способность ж/д инфраструктуры и ценовая конъюнктура на мировом рынке ЖРС. Также к этому можно добавить и увеличившиеся риски для экспортных маршрутов через Красное море, которые блокируют йеменские хуситы, для судов и грузов ряда стран.

Импорт с покрытием

Ключевой продукцией китайского стального экспорта для украинского рынка является прокат с покрытием. Его поставки в промежутке между довоенным 2021-м и 2023 годом сократились на 40% – до 110 тыс. т. Однако небольшое восстановление украинской экономики привело в 2023 году к росту поставок в два раза по сравнению с 2022-м.

По данным компании Metipol, китайский окрашенный прокат является лидером рынка по размеру потребления – по итогам 2023 года его доля составила 34% общего объема (+87% г./г. в тоннах). Показатель мог быть еще выше, если бы не введение антидемпинговых пошлин в сентябре 2023 года.

Доля китайского проката с покрытием будет сокращаться в 2024 году не только за счет торговых ограничений, но и увеличения внутреннего производства. В прошлом году в Украине появился новый производитель оцинковки с полимерным покрытием Polysteel с мощностью выпуска 100 тыс. т/год.

Из другой значимой китайской металлопродукции на украинском рынке можно отметить плоский горячекатаный прокат, поставки которого в прошлом году по сравнению с 2021-м выросли в 35 раз – до 12 тыс. т и трубы – с ростом в 2,5 раза, до 43 тыс. т.

Примечательно, что импорт труб растет даже несмотря на установленные торговые ограничения.

Импорт китайских труб конкурирует на внутреннем рынке с украинской продукцией, ограничивая восстановление производства на украинских предприятиях.

«Производственные результаты по итогам года могли быть выше, если бы импортная продукция из Китая не заходила в больших объемах на отечественный рынок, особенно когда в Украине производятся аналоги. Китайская трубная продукция просто заполнила украинский рынок как в частном сегменте, так и на тендерах государственных компаний», – отмечает Георгий Польский, генеральный директор объединения «Укртрубопром».

По данным платформы «Прозорро», в 2023 году государственная «Укргаздобыча» провела 23 тендера по закупке обсадных труб. Китайский посредник Vorex принял участие в 17 тендерах из 23, по итогу чего было заключено 11 договоров поставок на $100,5 млн. Только по обсадным трубам в 2023 году удельный вес заключенных с поставщиком-посредником труб из Китая Vorex договоров в общей стоимости завершенных тендеров с его участием составил 59%.

Возможно создание Всеукраинской платформы «Сделано в Украине» с постоянным прямым диалогом государства и бизнеса обеспечит поддержку украинского производителя и изменит политику государственных компаний и тендеров, ориентировав их на национального производителя.

Перспективы торговли

Украина ограничена в возможностях наращивания экспорта чугуна и полуфабрикатов в Китай из-за недостаточного внутреннего производства и дорогой логистики. Однако при достаточной безопасности морского коридора наша страна может увеличить поставки руды.

На данный момент сложно прогнозировать динамику спроса на железную руду в Китае. Например, прогнозы по производству и потреблению стали в КНР в текущем году пока противоречивы: динамика во многом будет зависеть от восстановления сектора недвижимости и мер стимулирования китайского правительства.

Многое указывает на возможное незначительное снижение импорта руды в 2024 году. Спрос на железную руду может ослабнуть из-за вероятного снижения производства чугуна из-за требований властей КНР по сокращению выбросов. Кроме того, экономический рост в стране, вероятно, будет ниже – сейчас он оценивается в диапазоне 4,5-4,7% (в 2023 году – 5,2%).

Поставки украинской руды на китайский рынок и до войны занимали несущественную долю китайского рынка, а сейчас и того меньше. Напомним, что по итогам 2023 года Китай нарастил импорт руды на 6,6% г./г. – до 1,179 млрд т при увеличении выплавки стали на 0,6% г./г. – до 1,019 млрд т.

Украина может наращивать экспорт на китайский рынок железной руды. В настоящее время Китай представляет собой емкий и перспективный рынок для сбыта продукции АПК и ГМК из Украины, но только при стабильной и безопасной работе морского коридора.

Источник: https://gmk.center