Ведення бізнесу

У недавній статті Financial Times про прямі іноземні інвестиції в Україну прозвучали дві основні думки. По-перше, нові прямі іноземні інвестиції в країну різко скоротились після початку війни. По-друге, попри деяке покращення бізнес-середовища в Україні, політичні проблеми та загрози безпеці запобігають відновленню інвестицій.

Проте важливо розуміти, що значна частина довоєнних ПІІ потрапляла до України через офшорні компанії і насправді мала українське або російське походження. Звісно, невизначеність навколо військового конфлікту з Росією стримуватиме інвестиції в Україну. Щоб підвищити ймовірність залучення справжнього іноземного капіталу, необхідно усунути значні перешкоди на шляху ПІІ, що існували ще задовго до початку конфлікту.

Після подій на Майдані та початку протистояння в Криму і на Донбасі нові прямі іноземні інвестиції (ПІІ) в Україну значно знизились – від $4,5 млрд у 2013 році до $410 млн у 2014 році. Безсумнівно, що основною причиною падіння став військовий конфлікт з Росією та поглиблена ним політична і економічна криза в країні.

При цьому прямі інвестиції в Україну почали падати ще перед подіями 2014 року. Вже у 2013 році ПІІ знизились на 46,4% від $8,4 млрд у 2012 році – внаслідок скорочення попиту на український експорт, погіршення політичної ситуації та економічної невизначеності. Схоже падіння відбулось у 2009 році на тлі різкого зниження глобальних інвестиційних потоків внаслідок світової фінансової кризи. Тоді ПІІ в Україну знизились на 56%.

Проте падіння ПІІ більш ніж вдесятеро у 2014 році стало безпрецедентним як в українській історії, так і порівняно із сусідніми країнами. І попри зростання у 2015 році ($2,96 млрд) та за 6 місяців 2016 року ($2,13 млрд), ПІІ все ще не досягнули рівня 2013 і тим більше 2012 року. До того ж це зростання значною мірою викликане докапіталізацією банків з іноземним капіталом, тоді як кількість нових інвестицій залишається невисокою.

Та наскільки «іноземними» насправді були інвестиції в Україну до війни? І наскільки значним є вплив військового конфлікту на Донбасі на ПІІ?

Джерела прямих іноземних інвестицій в Україні

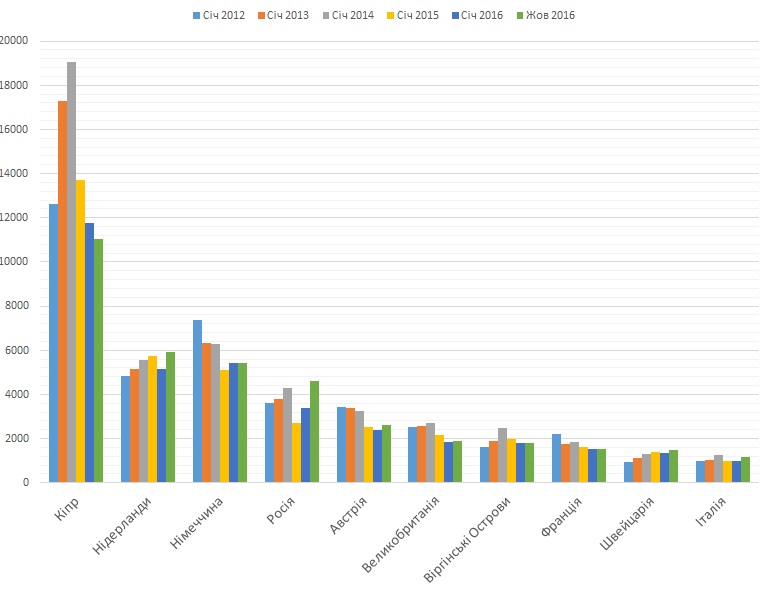

В структурі присутніх в Україні прямих іноземних інвестицій як до війни, так і тепер, переважають інвестиції компаній, зареєстрованих на Кіпрі (Рис. 1). На початок 2014 року їхня частка складала 32,7%, а тепер дорівнює 24,4%. Кіпр, Віргінські острови, Беліз – три «класичні» офшори разом відповідають за 29,6% обсягу ПІІ (38,8% на початок 2014 року).

Рисунок 1Обсяг ПІІ в акціонерний капітал в Україні за країнами походження, $ млн

Більшість інвестицій з офшорів в Україну – це український або російський капітал, власники якого використовують компанії у Кіпрі та інших офшорах задля оптимізації оподаткування та отримання специфічного правового статусу тощо. Зокрема, згідно з дослідженням, згаданим у Огляді інвестиційної політики від OECD, реальний обсяг російського капіталу в Україні на кінець 2014 року був принаймні втричі більшим від офіційно заявленого (приблизно $9,9 млрд, а не $2,7 млрд).

Немалими, на перший погляд, є інвестиції з таких розвинених країн, як Німеччина та Нідерланди. Проте величина і відсутність зростання інвестицій з Німеччини пояснюється тим, що саме через німецьку компанію індійська «Арселор Міттал» контролює «Криворіжсталь».

Нідерланди, в свою чергу, завдяки сприятливим податковим та іншим умовам також діють як офшор і є одним із найбільших джерел інвестицій у світі лише формально. Наприклад, частина $1,8 млрд інвестицій в телекомунікаційний сектор України зумовлена тим, що компанією «Київстар» володіє зареєстрована у Нідерландах VimpelCom. Найбільшим власником VimpelCom (через посередників) є російська «Альфа-Груп». Реальні інвестиції з Нідерландів насправді незначні і представлені, наприклад компанією Unilever[1].

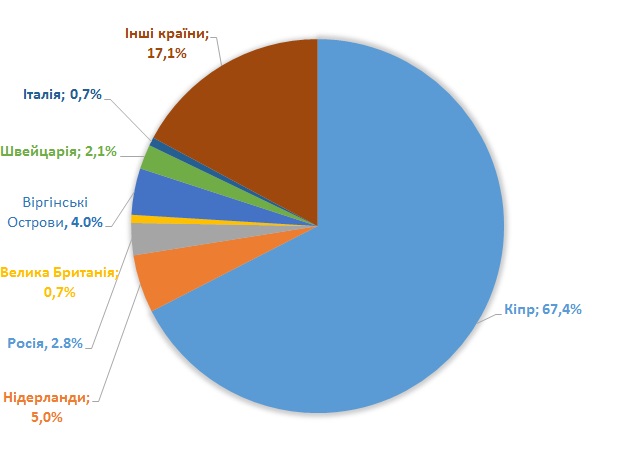

Ще більш очевидним походження ПІІ в Україні стає, якщо розглянути внесок різних країн у зростання обсягу ПІІ безпосередньо перед кризою (Рис. 2).

Рисунок 2. Чисте зростання обсягу ПІІ за країнами у 2012 році

У 2012 році Кіпр та Британські Віргінські острови відповідали за 71,4% всього зростання обсягу прямих іноземних інвестицій. У 2013 році їхній вклад знизився до 52,9%. Після початку збройного конфлікту саме обсяг інвестицій з Кіпру знизився найбільше (капітал з офшорів переважно вкладався на найбільш вражений конфліктом та економічною кризою Схід України).

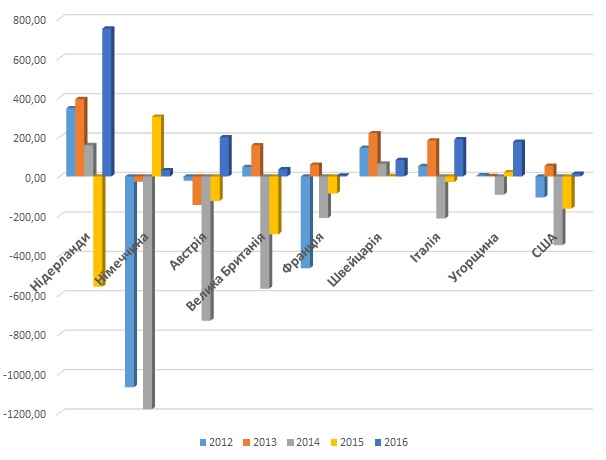

На тлі руху капіталу з Кіпру, обсяги та динаміка інвестицій з інших країн виглядають невеликими. Без нього, іншого очевидного офшору – Британських Віргінських островів – та Росії, динаміка інвестицій з інших країн виглядає так (Рис. 3).

Рисунок 3. Зміна обсягу ПІІ в Україні за країнами, $млн. (Дані за 2014 та 2015 роки не надто репрезентативні щодо фактичного руху капіталу, оскільки зумовлені зміною валютного курсу та втратою інвестицій на окупованій частині Донбасу і в Криму)

Зростання інвестицій з Нідерландів та Швейцарії – це переважно теж український та російський капітал. Наприклад, у лютому 2016 року свою частку в капіталі «Нафтогазвидобування» наростила до 55% дочірня компанія ДТЕК Ріната Ахметова DTEK Oil&Gas B. V., зареєстрована в Нідерландах. А серед співвласників швейцарської компанії Risoil, що у 2014-2016 рр. інвестувала близько $70 млн в будівництво зернового терміналу в Іллічівському порту, є бізнесмени з України.

Коливання інвестицій з інших країн значною мірою зумовлене вкладеннями в банківський сектор. Наприклад, докапіталізація банків з іноземним капіталом призвела до зростання інвестицій з Австрії («Райффайзен банк Аваль» і Unicredit[2]) та Угорщини (OTP).

Таким чином, падіння прямих іноземних інвестицій після початку війни в основному зумовлене різким зменшенням вливань українських та російських підприємців, що проводили свої капітали через офшори. До цього призвела гостра економічна криза та невизначеність, пов’язані із військовим конфліктом та політичними змінами.

Тому мова йде не стільки про повернення реального іноземного капіталу, а про створення умов для його залучення. Наскільки вирішальне значення у цьому матиме збройний конфлікт на Донбасі?

Військовий конфлікт як перешкода для прямих іноземних інвестицій

Загибель людей та фізична втрата інвестицій, труднощі із забезпеченням чинників виробництва, різке падіння внутрішнього попиту – таким є можливий прямий вплив війни на інвестиції. Конфлікт також може призводити до несприятливих змін державної політики.

Справді, дослідження Багатосторонньої агенції з гарантій інвестицій (MIGA) показує, що кількість інвестиційних проектів «з нуля» після значного конфлікту (внутрішнього або зовнішнього) в середньому падає на 34%, тоді як кількість інвестованого капіталу на 90%. Таким чином, конфлікт більше впливає на крупні інвестиційні проекти, ніж на невеликі.

Часто інвестори передбачають початок конфлікту, тож прямі іноземні інвестиції падають ще до його початку.

В той же час, наслідки збройного конфлікту залежать від його природи, тривалості та масштабу, які часто більш важливі, ніж сам факт війни або її очікування. Наприклад, в Сирії внаслідок кривавої громадянської війни ПІІ взагалі відсутні, в Україні тривалий конфлікт на Сході та загрози цілісності країни призвели до падіння ПІІ вдесятеро, а у Грузії коротка війна з Росією у серпні 2008 року спричинила падіння інвестицій не більш ніж втроє.

Збройний конфлікт по-різному впливає на інвестиції у різні сектори економіки. Особливо скорочуються інвестиції у високотехнологічні виробництва та підприємства з високою часткою маломобільних основних засобів, ризик пошкодження яких високий. Більше страждають також інвестиції, що націлені на внутрішній ринок країни, зокрема в сферах послуг (крім фінансових та телекомунікаційних) та споживчих товарів тривалого використання.

Незалежно від сектору, інвестори далі вкладають у країну, якщо вважають, що дохідність проектів компенсує ризик. Віддача інвестицій у вражених конфліктом країнах на 50% перевищує середню дохідність у групі країн із низьким рівнем доходів. Саме вищою дохідністю частково пояснюється більша стабільність інвестицій у видобуток корисних копалин.

Наскільки тривалим є негативний вплив збройного конфлікту на прямі іноземні інвестиції? Згідно з попередніми підрахунками, ПІІ починають відновлюватись в середньому через три роки після завершення масштабного (більше 1000 смертей) військового конфлікту. Ще одне дослідження вважає, що історія частих військових конфліктів у країні надовго підвищує ризикованість вкладень в цю країну в очах інвесторів. Проте є і заперечні оцінки.

Окремих досліджень іноземних інвестицій у країни із «замороженими» або «тліючими» конфліктами немає. Проте ці країни відносять до країн із високим або дуже високим політичним ризиком, що має значний негативний вплив на величину інвестицій. Опитування MIGA показало, що політичні ризики[3], разом із макроекономічною нестабільністю, є найважливішим чинником при прийнятті інвестиційних рішень у трирічному горизонті.

В країнах із «тліючими» конфліктами інвестори залишаються чутливими до змін рівня насилля. Наприклад, встановлено зв’язок між зростанням інтенсивності ізраїльсько-палестинського конфлікту та відтоком капіталу з Ізраїлю. У 2014 році, після несподіваного проведення збройної операції у секторі Газа, потоки прямих іноземних інвестицій в Ізраїль скоротились на 50%.

Майбутнє прямих іноземних інвестицій в Україні

Ймовірно, що збройний конфлікт з Росією та підтримуваними нею бойовиками на Донбасі далі впливатиме на інвестиційні потоки в Україну. З одного боку, конфлікт локалізовано до невеликої частини України і інтенсивність його дещо знизилась порівняно із 2014-2015 рр. Проте, оскільки опонентом України виступає Росія, а збройні дії не вщухають, розвиток подій складно передбачити. Політичний ризик інвестування в Україну все ще дуже високий.

Крім того, як зазначено у огляді інвестиційного клімату від Держдепартаменту США, завдяки широкому висвітленню конфлікту міжнародними ЗМІ, вся країна пов’язується із конфліктом на Сході і не проводиться розмежування між різними регіонами країни. Щоб така відмінність стала зрозумілою більшій кількості потенційних інвесторів, необхідні час, відсутність ескалації конфлікту, активна інформаційна політика та позитивні приклади інвестицій. Питання також в тому, чи Україна може в складних економічних умовах запропонувати достатньо високу дохідність проектів для покриття пов’язаного з країною ризику.

В той же час деякі іноземні компанії не побоялись військових дій. Наприклад, французька компанія Biocodex інвестує у фармацевтичний ринок, попит на якому менш волатильний. Американська Cargill та китайська Cofco інвестують в логістику сільського господарства. Французька Nexans і японська Fujikura розпочали промислове виробництво у Львівській області, використовуючи такі переваги України як освічена та дешева робоча сила і близькість до європейських ринків. Успіх цих інвестиції може стати сигналом для інших потенційних інвесторів.

Справді, інвестори звертають увагу на чимало чинників як економічного, так і політичного характеру. Згідно з опитуванням MIGA, керівники мультинаціональних корпорацій у країнах із конфліктами більше турбуються непередбачуваними та безсистемними змінами державної політики щодо їхніх інвестицій, ніж питаннями безпеки. 62% опитаних визначили «регуляторні зміни» як основний політичний ризик, тоді як лише 15% та 4% відповіли, що війна та тероризм є основними загрозами для їхніх інвестицій. В країнах, що розвиваються, найбільше інвесторів постраждало саме від втручання уряду – регуляторних змін, невиконання контрактів, обмежень на трансфер і конвертацію прибутків та активів або порушення суверенних гарантій – а не від військових дій.

Згідно з опитуванням зацікавлених Україною інвесторів від компанії Dragon Capital, військовий конфлікт з Росією є меншою перешкодою, ніж широкомасштабна корупція і відсутність довіри до судової системи. Непередбачуваний валютний курс та нестабільна фінансова система практично настільки ж важливі. Можливо, це опитування применшує вплив війни, оскільки опитані інвестори вже цікавляться Україною попри збройний конфлікт. Але опитування підкреслює, що військовий конфлікт є лише одним із багатьох чинників, що впливають на іноземні інвестиції в Україну.

В Україні значна частина прямих іноземних інвестицій до війни насправді була реінвестованим українським капіталом. Тобто ще до війни існували проблеми, які заважали залученню реальних іноземних інвестицій. Їхнє вирішення актуальне і тепер. Про це наголошує і OECD: «Хоча політична та безпекова ситуація в останні роки погіршилися, проблеми є довгостроковими і полягають у неякісному бізнес-середовищі, слабких інституціях та повсюдній корупції».

Як далі зазначає OECD, «існує сильна спокуса подолати ці проблеми специфічними заходами зі стимулювання цільових інвестицій, але наголос має радше бути на покращенні бізнес-середовища у цілому спектрі областей державної політики»[4].

Вказані у статті FT покращення бізнес-середовища, які полягають у спрощенні деяких процедур при реєстрації та веденні бізнесу, відміні застарілих регулятивних норм, запровадженні системи Prozorro, є лише першими кроками. Без вирішення довгострокових проблем, на тлі конфлікту з Росією та помірно песимістичних прогнозів щодо глобальних інвестиційних потоків у 2017 та 2018 роках, на значне зростання реальних прямих іноземних інвестицій в Україну очікувати не варто.

Примітки:

[1] За статистикою OECD, близько $558 млн інвестицій в Україну є інвестиціями компаній, що реально діють у Нідерландах, тоді як решта – це капітал компаній спеціального призначення (SPE). За цими даними, сукупні інвестиції в Україну з Нідерландів є вищими, ніж згідно з українською статистикою ($11,42 млрд проти $6,4 млрд).

[2] Італійська Unicredit інвестує у свої дочірні банки в Європі через австрійський Unicredit Bank AG. Тому недавній продаж «Укрсоцбанку» російській «Альфа-Груп» відобразиться як зниження обсягу інвестицій з Австрії, а не Італії.

[3] Крім війни, до складових політичного ризику належать стабільність влади, передбачуваність її політики і дотримання нею взятих на себе зобов’язань, відсутність внутрішніх конфліктів тощо.

[4] Не йдеться навіть про створення спеціальних умов для іноземних інвестицій. У рейтингу обмежень прямих іноземних інвестицій (FDI Regulatory Restrictiveness Index) Україна має вищу позицію, ніж в середньому країни, що не входять до OECD.

Автор: Ростислав Аверчук, запрошений редактор VoxUkraine http://voxukraine.org/