Forbes Ukraine повертається до одного з найвідоміших фірмових продуктів – рейтингу найбільших приватних компаній України. У цьогорічного продукту дві істотні відмінності. Перша – компаній удвічі більше, ніж зазвичай, – 200! Друга – ми розділили рейтинг на 15 галузей і вказали лідерів за виторгом за 2022 рік у кожній із них. На виході – інформативна мапа приватного українського бізнесу в 2023 році.

Війна не похитнула позиції великого бізнесу в економіці України. Сукупний річний виторг 200 приватних компаній, що увійшли до галузевих списків, – майже 3 трлн грн – становить 26% виторгу всього українського бізнесу. З переліку 200 компаній – лідерів галузей лише 52% компаній знизили виторг за результатами минулого року, решта змогли зберегти, а часом і примножити бізнес.

Серед лідерів у кожному секторі, окрім будівництва, є компанії, які наростили продажі, принаймні в гривневому еквіваленті. Але є й такі, які зросли в рази. Наприклад, мережа бюджетних магазинів «Аврора»підвищила виторг за воєнний рік більш як удвічі і стрімко зростає цьогоріч. «Українська бронетехніка», задовольняючи попит ЗСУ на військову техніку, збільшила виторг у 127 разів, до 13 млрд грн. Більш ніж на 40% зросли доходи в IT та електроенергетиці.

Серед аутсайдерів – промислові гіганти гірничо‐металургійного сектору та хімічної промисловості України, які втратили майже половину виторгу. Найбільше постраждала будівельна галузь, втрати якої перевищили 60%.

Серед інструментів, що забезпечили ефективність компаній, – децентралізація процесів, диверсифікація ринків збуту й виробництва, наявність партнерів за кордоном.

Наприклад, перевагами «Логістик Юніон» стали розгалужена мережа розподільчих центрів, а також власна резервна енергоінфраструктура, підготовлена задовго до початку війни. Це дало змогу краще планувати маршрути доставки і не зупинятися під час блекаутів.

Висновок – українські компанії встояли у рік великої навали Росії, а більшості керівників вдалося стабілізувати роботу і повернутися на трек зростання у 2023‐му. Навіть найбільш постраждалі галузі – будівельна й добувна – в останніх квартальних опитуваннях кажуть, що в середньому їм вдалося пройти мінімуми та збільшити масштаби діяльності.

1.Агропромисловий комплекс

Внесок у ВВП: 8,2%

Частка галузі в експорті: 34%, або $21 млрд

Морем, річкою, суходолом українські аграрії змогли вивезти майже 60 млн т урожаю під час війни. А ще навчилися сіяти під обстрілами, збирати з полів уламки ракет, почали розумітися на саперній справі, працювати в умовах дефіциту кадрів та непрацюючих портів.

Війна зробила агровиробництво збитковою справою, каже гендиректор ІМК Алекс Ліссітса. Через подорожчання добрив і пального собівартість виробництва агропродукції, за його даними, зросла майже вдвічі.

Найбільше на економіку агрокомпаній тисне блокування Росією морських портів: до 24 лютого 2022 року Україна відправляла морем усе зерно – в середньому 8 млн т на місяць. У березні–грудні 2022‐го, за даними Мінагро, середньомісячний експорт зерна і олійних скоротився маже вдвічі, до 3,9 млн т. За даними митниці, у 2022 році Україна скоротила агроекспорт на 16%, до $23,4 млрд.

Розблокування трьох українських портів у рамках «зернової угоди» забезпечило левову частку воєнного агроекспорту – 32 млн т зернових і олійних у період дії коридора в серпні – липні 2022–2023 років. До моменту припинення «зернової угоди» глибоководні морські порти забезпечували 50% вантажопотоку, західні кордони – 25%, порти Дунаю – 25%.

Альтернативні шляхи дозволили Україні у першому півріччі 2023 року вивезти агропродукції на $11,8 млрд, за даними Українського клубу аграрного бізнесу.

Росія не шкодує ракет, аби знищити портову інфраструктуру України. KSE оцінює прямі збитки агросектора за рік повномасштабної війни у $8,7 млрд, непрямі – в $31,5 млрд. На відновлення агросектора, за підрахунками аналітиків KSE, необхідно $29,7 млрд.

«Агробізнес швидко адаптувався на західних кордонах та в дунайських портах, ми з нуля створили логістичні маршрути, посіяли та зібрали великий урожай», – описує складові стійкості Ліссітса. У серпні керівник Зернової асоціації Микола Горбачов прогнозував, що Україна зуміє вивезти всі 48 млн т експортної агропродукції, навіть якщо великі чорноморські порти не відкриються.

Розвинутий Дунай зможе експортувати приблизно 30–35 млн т на рік, ще майже 14 млн т можна вивезти через сухопутні кордони, вважає Горбачов. Натомість у 2024 рік аграрії йдуть з істотними залишками зернових та олійних, зі значно нижчими цінами порівняно з 2022 роком і дорожчою логістикою.

2.Ритейл

Внесок у ВВП (оптова й роздрібна торгівля): 12,4%

Після падіння на 21,4% у 2022 році роздрібні продажі в супермаркетах та магазинах у січні – червні 2023‐го збільшилися на 7,3%. «Ситуація стабілізувалася», – каже СЕО «Auchan Україна» Марта Труш.

На показники роботи ритейлерів впливає падіння купівельної спроможності українців та зменшення кількості споживачів через виїзд за кордон. Так, за словами Труш, у її торгових точках, де українці роблять великі закупи, кількість товарів у середньому кошику зменшилася на 20%. «Українці «пожертвували» товарами задоволення – ковбасами найвищого цінового сегмента, сирами, шоколадом або непродовольчою групою», – каже СЕО «Auchan Україна».

Зросла кількість «промо‐хантерів», тобто покупців, які шукають товари зі знижкою. Ще одна ознака часу – споживачі охочіше купують товари меншого об’єму. Це відбувається не лише з причини падіння купівельної спроможності і невпевненості в майбутньому, а й через зменшення розміру домогосподарств, зазначає Труш.

У 2022 році «Auchan Україна» отримала найбільшу суму збитку серед великих гравців галузі. Основні причини: майже повна зупинка торгівлі на початку війни, руйнування гіпермаркетів в Одесі та Харкові і необхідність зачинятися через повітряні тривоги.

Зменшилася кількість проданих товарів і в «Епіцентрі», розповідає Forbes операційний директор мережі Максим Шеремет. Краще продається категорія товарів для виживання: медикаменти, джерела освітлення, акумулятори, генератори та сегмент товарів для кемпінгу.

Оговтується і онлайн‐ритейл, каже засновник компанії PromodoОлександр Колб. У 2022‐му, за його даними, сегмент e‐commerce скоротився на 26% у гривні, а в першому півріччі 2023‐го зріс на 2%.

«Якщо у 2021‐му ринок електронної комерції займав близько 9% в українському ритейлі, то на сьогодні частка електронної комерції становить понад 11%, і цей показник зростає», – каже Колб. В Auchan за час повномасштабної війни частка інтернет‐продажів зросла на 5 в.п., до 6%. У ритейлера EVA – з 7% до 9%.

Виконавча директорка ТОВ «Руш» (EVA) Ольга Шевченко не очікує зменшення кількості клієнтів у 2024 році. «Віримо, що часи найбільшої турбулентності вже позаду», – каже вона.

3.Оптова торгівля товарами

Внесок у ВВП (оптова й роздрібна торгівля): 12,4%

Гуртові продажі комп’ютерної техніки та електроніки у 2022 році скоротилися, за даними дистриб’юторської компанії ERC, приблизно на 40% у валюті. На попит прямо впливають зміни на фронті та ескалація обстрілів з боку Росії, говорить СЕО ERC Володимир Костенко. Релокація бізнесу, за його словами, стимулювала на початку вторгнення продажі інфраструктурних мережевих рішень.

Паливна криза та блекаути влітку викликали хвилі попиту на альтернативні рішення – газові композитні балони, акумулятори, повербанки, прилади акумуляторного освітлення, обігріву, пакети хімічного обігріву, різноманітні прилади для генерації енергії. «Міграція зі сходу на захід викликала у багатьох потребу в придбанні дрібної побутової техніки та портативної електроніки», – зазначає Костенко.

ERC помітила падіння продажів вбудованої побутової техніки, стаціонарних компʼютерів, телевізорів, продукції брендів вищого цінового сегмента, прикрас, декору для помешкань.

Деякі великі гравці ринку втратили свій ринковий вплив, через нестабільність загальної ситуації та стрибки попиту, говорить комерційний директор «МТІ hi‐tech дистрибуція» Сергій Яковлєв. Натомість інші скористалися ситуацією та збільшили частку продажів. До перших належать ERC та «Samsung Україна», виторг яких зменшився на 31%. А дистриб’юторський бізнес «ЮК Дистрибьюшн», що належить власникам мережі «Фокстрот», навпаки, наростив продажі на 35%.

До списку найбільших компаній у галузі оптової торгівлі не увійшла зареєстрована у серпні 2021 року «Еппл Україна» з виторгом 9 млрд грн, оскільки, за даними YouControl, у компанії працює менш ніж 50 співробітників. Ця юридична особа веде обмежену бізнес‐діяльність в Україні і не контактує з дилерами, повідомили топменеджер дистриб’юторської компанії та двоє топменеджерів роздрібних мереж, із якими спілкувався Forbes.

Натомість дистрибуцією продукції Apple на території України займається компанія «Асбіс‐Україна», що належить кіпріоту білоруського походження Сергію Костевичу. У квітні 2023 року Володимир Зеленський підписав наказ РНБО про накладення санкцій на російське представництво міжнародної компанії Asbis.

У коментарі для AIN «Асбіс‐Україна» відповіли, що компанія не працює в Росії, але у складі ASBIS Group лишилася російська юрособа – ТОВ «Асбис», яка не проводить операцій. На запит Forbes в «Асбіс‐Україна» не відповіли.

4.ПЕК: Нафтогазова енергетика

Внесок у ВВП (добування нафти і газу, виробництво коксу і нафтопродуктів): 3%

Частка галузі в експорті: 1% або $0,5 млрд

У 2022‐му, за даними WOG і ОККО, роздрібні продажі пального скоротилися на 30–35%. У 2023 році всі оператори реалізують на 7–10% менше нафтопродуктів, ніж у 2021‐му, прогнозує керівник WOG Holding Андрій Пивоварський.

До повномасштабної війни Україна імпортувала 70% нафтопродуктів за споживання 1 млн т на місяць. Левова частка надходила з Росії та Білорусі, решту поставок забезпечували внутрішні виробники, передусім Кременчуцький та Шебелинський НПЗ. Мережам ОККО та WOG вдалося швидше за інших переналаштувати логістику на імпорт з Європи під час паливної кризи, що вирувала навесні 2022‐го.

«Без детального комплаєнсу, жодних гарантій ми платили маловідомим трейдерам $10–20 млн. Ухвалення подібних рішень займало один день, тоді як до війни на це могли піти тижні», – говорив СЕО ОККО Василь Даниляк.

Як результат – другий рік поспіль ОККО та WOG посідають перше і друге місця за обсягами продажів. Чи зможуть лідери зростати й надалі?

Кількість гравців збільшилася, а обсяг ринку зменшився, каже Пивоварський. За його словами, великим мережам доводиться конкурувати з напівлегальними гравцями, які оптимізують податки та продають неякісне пальне. «Діапазон цін шалений: бензин від 38 грн до 56 грн. За собівартості на кордоні приблизно 46,5 грн/л», – каже Пивоварський.

5.ПЕК: Електроенергетика

Внесок у ВВП: 4,2%

Частка галузі в експорті: 1% або $0,6 млрд

Серед найбільших приватних компаній сектора електроенергетики лише дві генерувальні – «ДТЕК Енерго» та Харківська ТЕЦ‐5. При цьому понад 70% генерувальних потужностей електрики перебуває в державній власності. Приватний бізнес контролює передусім прибутковіші постачання та розподіл електрики.

За час багаторічної приватизації 80% розподільчих енергоактивів опинилися в портфелях декількох фінасово‐промислових груп. Цими компаніями напряму чи опосередковано володіють Рінат Ахметов, Ігор Коломойський, Юрій Бойко, Сергій Льовочкін, Костянтин Григоришин, Григорій та Ігор Суркіси.

Проте пропорція може змінитися найближчим часом, якщо держава доведе звʼязок підсанкційних росіян із групою VS Energy, яка контролює в Україні п’ять обленерго і майже 10% розподілу електроенергії.

Мінʼюст, СБУ і ДБР називають власниками групи російських політиків і підприємців Євгена Гінера, Михайла Воєводіна та Олександра Бабакова. Компанія заперечує звʼязок із російським бізнесом. У реєстрах кінцевими бенефіціарами «ВС Енерджі Інтернейшнл Україна», яка обʼєднує енергетичні активи, зазначені пʼять громадян Євросоюзу.

Україна намагається здобути контроль над українською «дочкою» VS Energy з початку 2022 року. 28 червня 2023‐го Мінʼюст подав у ВАКС позов про націоналізацію активів цієї групи. «Це буде найгучнішою справою за весь час роботи Мін’юсту в частині стягнення санкційних активів», – казала заступниця міністра юстиції України Ірина Мудра.

Стратегія Мінʼюсту в суді полягає не лише у тому, щоб довести звʼязок VS Energy з росіянами. «Удар також спрямований проти номінальних власників, які могли співпрацювати з РФ уже після передачі їм компанії», – каже голова антикорупційного комітету Верховної Ради Ярослав Юрчишин, що ознайомлений із матеріалами справи.

Це, за словами голови правління StateWatch Олександр Лємєнова, дозволяє уникнути ситуації, коли ВАКС не прийме докази щодо прямого звʼязку між росіянами та VS Energy. У травні 2023‐го Володимир Зеленський ввів санкції проти нібито номінальних власників енергокомпанії VS Energy.

6.Транспорт і логістика

Внесок у ВВП (транспорт, складське господарство, поштова та курʼєрська діяльність): 3,9%

Блокада морських портів і зниження обсягів виробництва скоротило вантажні перевезення залізницею на 50%. Попри це транспортна компанія Ріната Ахметова «Лемтранс» зуміла змінити збиток на прибуток. «Перейшли на короткострокове планування, зосередившись на проєктах, що перебували на фінальній стадії», – каже гендиректор «Лемтрансу» Володимир Мезенцев. Компанія добудувала контейнерний термінал на кордоні з Польщею за $25 млн. Тепер у планах створити мережу подібних комплексів по всій країні.

«Нова пошта» доправила 170 млн посилок та вантажів у першому півріччі 2023 року, що на 9% більше, ніж у 2021 році. А також збільшила річний інвестиційний бюджет майже втричі – до 5,9 млрд грн. «Це найбільший бюджет за всі роки, завдяки якому компанія змогла швидко відновити зруйновану інфраструктуру, відкрити нові відділення, закупити генератори та Starlink», – говорить СЕО компанії Олександр Бульба.

Інший напрям – експансія на ринки ЄС. Відділення НП зʼявилися у Польщі, Литві, Чехії, Німеччині, Румунії та Словаччині, і тепер компанія оперує 62 відділеннями за кордоном. У планах вийти на ринки Угорщини, Латвії, Естонії, Франції, Італії та Австрії і запустити в країнах присутності власну кур’єрську доставку.

У переліку найбільших логістів – дві компанії Геннадія Буткевича, що забезпечують зберігання і доставку товарів більш як до 1200 магазинів мережі «АТБ‐Маркет». За складську логістику із восьми розподільчих центрів площею понад 200 000 м відповідає «Логістик Юніон», перевезення – «Транс Логістик» із парком понад 700 вантажівок.

«Наша перевага – розгалужена мережа розподільчих центрів», – каже СЕО «Логістик Юніон» Олександр Семенцов. Складські комплекси розташовували таким чином, щоб кожен із них міг покривати магазини АТБ у радіусі 250 км. «Це дуже сильно зіграло під час війни, коли зросли ціни на пальне», – говорить Семенцов. Краще за інших пройти воєнну кризу допомогла власна резервна енергоінфраструктура.

«Наявність дизель‐генераторів – це було правило задовго до війни, – говорить Семенцов. – Акціонери вважали, що навіть якщо раптом порветься кабель, ми працюватимемо». Семенцов пишається тим, що «Логістик Юніон» жодного дня не простоював.

7.Харчова промисловість і виробництво напоїв

Внесок у ВВП: 2,9%

Частка галузі в експорті: 4% або $2,4 млрд

2022 року експорт алкогольних напоїв з України впав більш ніж на третину, проте великі компанії, як Global Spirits та Bayadera, навпаки, наростили його та відкрили нові ринки збуту.

На руку виробникам алкоголю зіграла популярність України у світі, каже засновник Global Spirits Євген Черняк. Його холдинг торік зріс тільки у США на 21%, а у Bayaderа загальний експортний виторг від вина та горілки підвищився на 1,4%. «Нам вдалося втримати експорт», – казав ЕП СЕО Bayaderа Анатолій Корчинській. Продажі становили 200 млн грн – компанія друга серед експортерів горілки України із часткою 23%. Bayaderа відкрила нових дистриб’юторів у Польщі, Німеччині, Ісландії, Швеції, Італії та Канаді.

Загальні продажі алкоголю у 2022 році, за даними Bayaderа, впали на 36%. Найбільше постраждала категорія тихого та ігристого вина (на 53%), тоді як продажі горілки впали на 28%. «Вплинуло те, що багато жінок виїхали з України під час війни, а жінки традиційно є більшими споживачами вина, ніж чоловіки», – каже Корчинський.

Внаслідок воєнних дій постраждали або зачинилися близько 20% підприємств кондитерської галузі, каже керівниця аналітичного відділу Pro‐Consulting Юлія Шкурко. Найбільша кондитерська компанія країни – ROSHEN – на початку 2022 року зупинила роботу заводів у Борисполі та Києві і скоротила виробництво на фабриках у Вінниці та Кременчуці.

Сумарно компанія зменшила обсяги виробництва на 10–12%, але це не спричинило дефіциту продукції на ринку. У відсотковому співвідношенні через міграцію населення та зниження купівельної спроможності обсяги споживання теж скоротилися, каже Шкурко.

Майже рік знадобився світовим FMCG‐компаніям, щоб «розморозити» зупинені через повномасштабне російське вторгнення проєкти в Україні. Навесні 2023‐го PepsiCo, Mondelēz і Carlsberg відновили випуск продукції, а Nestlé запустила будівництво нового виробничого комплексу.

У травні компанія повернула на полиці супермаркетів локшину швидкого приготування «Мівіна» – харківська фабрика припинила працювати у перші дні війни. До війни «Мівіна» займала частку на українському ринку у 52%, а у 2022 році – лише 19%, каже гендиректор Pro‐Consulting Олександр Соколов. За цей час на ринку лідером став «Маревен Фуд».

8.ІТ

Внесок у ВВП (інформація та телекомунікації): 4,6%

Частка галузі в експорті: 12% або $7,3 млрд

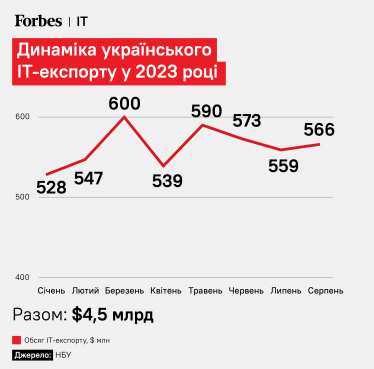

У 2022 році, за даними Нацбанку, IT‐експорт досяг небачених за роки незалежності $7,3 млрд. Україна проявила себе дуже стійким пунктом, більшість наших замовників залишилися, каже Марк Фаррінгтон, віцепрезидент з фінансів і споживчих ринків GlobalLogic – третього в країні IT‐роботодавця, штат якого налічує 6500 спеціалістів.

«Однак стало важче залучити нових клієнтів», – констатує британський топменеджер. Труднощі GlobalLogic, що належить японській Hitachi, не унікальні: клієнти сервісних IT‐компаній знають про російсько‐українську війну здебільшого з новин, організувати закордонні відрядження й забронювати від мобілізації ключових співробітників проблематично. Як результат – у січні – серпні 2023‐го IT‐експорт просів на 8,2%, до $4,5 млрд, порівняно з аналогічним періодом попереднього року.

Із позитивних новин – розквіт продуктових бізнесів. Уперше за п’ять років частка співробітників у продуктових та сервісних компаніях зрівнялася, свідчить дослідження DOU. Пʼять найбільших IT‐роботодавців – EPAM, SoftServe, GlobalLogic, Evoplay та Luxoft – за половину 2023‐го втратили майже 3000 фахівців, вистачило б іще на одного великого гравця.

У топі найму – дві «фабрики стартапів»: заснований в Одесі Netpeak Groupі київський Genesis, а також виробник систем безпеки Ajax Systems. Компанія Олександра Конотопського у 2022‐му збільшила дохід на 35%, а потужність виробництва зросла більш ніж удвічі відносно попереднього року.

У вересні виробник охоронних систем пережив масштабний збій у роботі своїх хмарних сервісів. Це найбільший факап в історії Ajax, прокоментував інцидент Конотопський і пообіцяв впровадити нову інженерну дорожню карту, яка має запобігти таким збоям у майбутньому.

9.Телекомунікації

Внесок у ВВП (інформація та телекомунікації): 4,6%

«Якщо рахувати у гривні, здається, ніби непогано», – коментує фінансові результати Vodafone CEO Ольга Устинова. У гривні виторг другого за абонентською базою мобільного оператора у першому півріччі 2023‐го зріс до 10,4 млрд грн, у доларовому еквіваленті компанія втратила майже п’яту частину доходів.

Найбільший мобільний оператор України «Київстар», який обслуговує 24 млн абонентів, теж наростив гривневі доходи, проте на порядку денному серйозні проблеми із чинною владою. Держава запустила кілька процесів, які можуть привести до націоналізації активу або передачі його частки в управління іншим компаніям. Далі – складний шлях, аби довести, що на компанію не мають впливу підсанкційні росіяни Михайло Фрідман і партнери.

Телекомоператори готуються до другого поспіль сезону блекаутів через російські обстріли енергетичної інфраструктури. Vodafone, що за півтора року війни втратив майже п’яту частину споживачів, або 3,5 млн абонентів, інвестує у фіксований звʼязок.

Поглинувши у 2021‐му інтернет‐провайдера Vega Ріната Ахметова, компанія в серпні 2022‐го завершила купівлю старожила ринку «Фрінет», заплативши за актив близько $20 млн. Наявність у портфелі операторів фіксованого інтернету дозволяє нарощувати частку, не будуючи мережу з нуля. Чи покращить це справи Vodafone? «Побачимо у цифрах наступного звітного періоду», – говорить Устинова.

10.Гірничо-металургійний комплекс

Внесок у ВВП: 3,1%

Частка галузі в експорті: 15% або $9,3 млрд

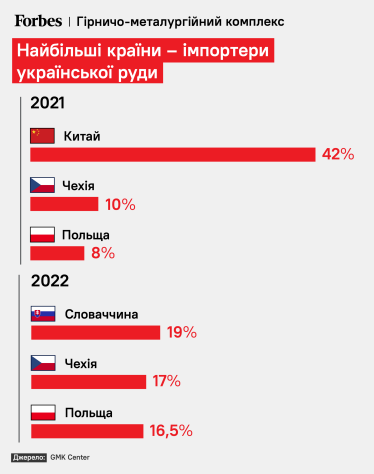

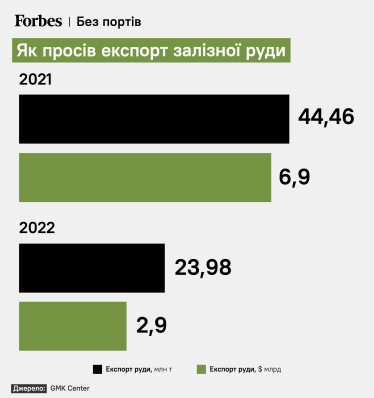

У 2023 році металургійні підприємства оговтуються після драматичного падіння, спричиненого вторгненням Росії. Агресор зруйнував ММК ім. Ілліча та «Азовсталь», які забезпечували 40% виробництва металопродукції, а також заблокував морський експорт. Як наслідок – у 2022‐му, за даними асоціації «Укрметалургпром», виробництво сталі та прокату впало на 70–72%.

Негативна динаміка перервалась у березні 2023‐го, після того, як українські металурги виробили 527 400 т сталі – на 25% більше, ніж попереднього місяця. Нарощування експорту через західний кордон дозволило Україні піднятись на 24‐ту позицію у рейтингу виробників сталі Worldsteel. Є куди зростати – в довоєнні роки Україна претендувала на входження у першу десятку.

Найбільші металургійні компанії України, «Метінвест» та «АрселорМіттал Кривий Ріг», завершили минулий рік із рекордними збитками через здорожчання наземної логістики, блекаути і втрату активів (у випадку з компанією Ріната Ахметова). Кращі справи у Ferrexpo Костянтина Жеваго та Interpipe Віктора Пінчука – фокус на продуктах із високою доданою вартістю дозволяє демонструвати непогану рентабельність. Як результат: прибуток Ferrexpo – 7,1 млрд грн, Interpipe – 6,6 млрд грн.

У липні 2023‐го угорська влада заблокувала участь «Метінвесту» в торгах за метзавод Dunaferr, пояснивши це міркуваннями національної безпеки. Наявність такого активу розв’язало б одразу дві проблеми для «Метінвесту»: дозволило завантажити замовленнями гірничо‐збагачувальні комбінати в Кривому Розі та налагодити поставки власних слябів на перекатні заводи компанії в Італії та Англії.

Тепер «Метінвест» прицінюється до словацького US Steel Kosice та румунського Liberty Steel. Також у фокусі – будівництво заводу в Італії. Проте час не на боці «Метінвесту»: у 2025 році група має погасити $300 млн боргу, у 2026‐му – ще понад $500 млн. Перспективи компанії та загалом української металургії залежать від того, наскільки швидко буде деблоковано порти.

11.Будівництво

Внесок у ВВП: 1,2%

У рік перед початком великої війни річний портфель замовлень турецької Onur сягнув майже 40 млрд грн, закріпив місце компанії у трійці найбільших підрядників президентської програми «Велике будівництво». Втім, після 24 лютого 2022 року Onur зупинила більшість дорожньо‐будівельних проєктів в Україні, а обсяг держзамовлень за результатами року скоротився до 18 млрд грн.

Схожа ситуація й в інших лідерів «Велбуду» – падіння виторгу більш як на 60–70%. Дорожні компанії шукають непритаманні основному профілю способи заробітку. «Автострада» Максима Шкіля разом з іншим учасником «Великого будівництва», «Автомагістраль‐Південь», залучені до будівництва двох водогонів для областей, що постраждали внаслідок підриву Каховської ГЕС. Загальна вартість проєкту – 10,6 млрд грн. Також компанії виконують проєкти із захисту критичної інфраструктури від російських ракет і дронів.

12.Машинобудування

Внесок у ВВП: 0,8%

Частка галузі в експорті: 7% або $4,2 млрд

Оборонні замовлення допомогли маловідомому виробнику броньованої техніки «Українська бронетехніка» за рік збільшити виторг у сотнію разів, до 13 млрд грн, та закріпитися на першій позиції у списку найбільших приватних машинобудівних компаній країни. New York Times називає «Українську бронетехніку» найбільшим приватним постачальником зброї для потреб сил оборони на початковому етапі великої війни.

Видання пов’язує компанію з колишнім народним депутатом і головою парламентського комітету з питань національної безпеки і оборони Сергієм Пашинським. В офіційних реєстрах компанію записано на Людмилу Петригу, Миколу Кузьму, а також вихідця з «Укроборонпрому» Владислава Бельбаса.

До 2022 року «Українська бронетехніка» заробляла переважно на експортних контрактах та поставках для Міністерства внутрішніх справ, Національної гвардії та інших силових відомств броньованих автомобілів «Варта» і «Новатор». Також у виробничій лінійці міномети та боєприпаси до них.

Понад половину доходу, за словами Бельбаса, займає імпорт для потреб Міноборони. «Наша стратегія – збільшення частки доходів від власного виробництва, освоєння виробництва нових зразків ОВТ та боєприпасів, інвестиції в технології», – говорить Бельбас.

Із початком повномасштабного вторгнення компанія втратила виробничий майданчик на тимчасово окупованій території і організувала виробництво в безпечному регіоні.

«На 2024 рік Мінстратегпром декларує максимальне залучення внутрішнього виробника до виконання оборонного замовлення, – каже Бельбас. – Працюємо, аби значно збільшити українську частку в загальному обсязі закупівель». У 2023‐му, за його словами, «Українська бронетехніка» вже перевищила минулорічні показники виторгу.

13.Фарма

Внесок у ВВП (виробництво фармацевтичних продуктів): 0,21%

Частка галузі в експорті: 0,4% або $0,23 млрд

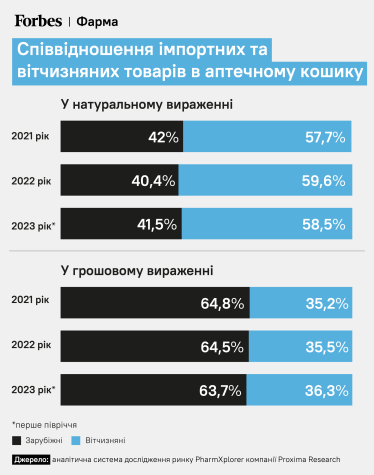

Продаж ліків в Україні у першому півріччі 2023 року, за даними фармацевтичної компанії «Дарниця», зріс на 23% у грошовому вимірі. Проте в упаковках ринок скоротився на 6,4%.

Зменшення споживання повʼязане з відтоком за кордон частини людей, а також з тим, що частина населення залишилася на окупованих територіях, каже гендиректор «Астрафарм» Павло Лукашевич. Також впливає інфляція, пояснює засновник Агентства медичного маркетингу Юрій Чертков.

З січня 2022‐го по червень 2023‐го ціна упаковки, за даними Proxima Research, збільшилася на 36,3%. Серед основних причин Лукашевич називає зростання вартості сировини та ціни її доставки. Ще один помітний тренд аптечного фармринку – зростання інтернет‐продажів. За даними гендира «Астрафарм», частка e‐commerce станом на друге півріччя 2023 року становить більше 12%. Це вище, ніж до війни, каже Лукашевич.

У Києві інтернет‐продажі становлять уже майже третину аптечного ринку, стверджує Чертков. Лідер сегмента, за його даними, – портал tabletki.ua, на п’яти йому наступає liki.ua.

2022 року українські компанії припинили експорт на ринки РФ та Білорусі, які генерували значну частку продажів. Утрачені позиції відновлювали шляхом поставок в Узбекистан, Литву, Казахстан та Грузію. Виробник «Юрія‐Фарм» купив виробництво в Узбекистані та відкрив представництво у Казахстані, а «Фармак» завершує будівництво підприємства в Іспанії.

У 2024 році гравці ринку очікують зростання. У грошах – на 20-26%, прогнозує Лукашевич.

14.Хімічна промисловість

Внесок у ВВП: 0,3%

Частка галузі в експорті: 2% або $1,1 млрд

Втрати хімічної промисловості через війну, за підрахунками Союзу хіміків України, сягнули $5–6 млрд на травень 2022‐го. Серед найбільших знищених або значно пошкоджених активів – Рубіжанський хімічний комбінат, Сєвєродонецький «Азот», «Сумихімпром». У 2022‐му український ринок скоротився на 40–55%, до 5,5–6 млн т, за оцінкою компанії Ostchem.

З початку 2023‐го ринок мінеральних добрив почав зростання, каже керівник із корпоративних комунікацій Group DF Олег Арестархов. За дев’ять місяців заводи Ostchem збільшили виробництво мінеральних добрив на 87% до 1,56 млн т. На зростання вплинули затяжна весна, яка подовжила посівну, державне кредитування аграріїв за програмою «5‐7‐9», низькі ціни на газ та робота «зернового коридору».

За прогнозом Group DF, навесні 2024‐го ринок вийде на довоєнний рівень споживання, а саме 4,3–4,75 млн т азотних добрив на рік. Великою мірою це залежатиме від того, чи домовиться Україна з країнами‐сусідами щодо сухопутних шляхів вивезення зерна», – каже Арестархов. У планах Ostchem – компенсувати втрату одного з найбільших активів групи, Сєвєродонецького «Азоту». Компанія розглядає можливість будівництва кількох нових виробництв добрив.

15.Тютюн

Внесок у ВВП: 0,06%

Частка галузі в експорті (виробництво тютюнових виробів): 0,2% або $0,14 млрд

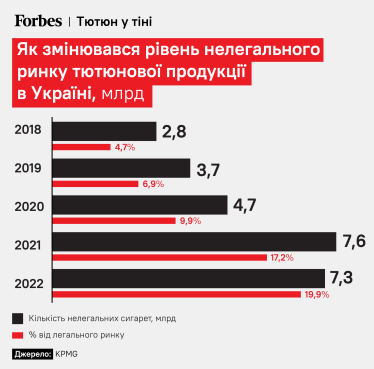

Спожито 36,9 млрд сигарет (‐7,3 млрд сигарет за даними KPMG)

2021 року, за даними Pro‐Consulting, обсяг тютюнового ринку становив 37 млрд грн. У 2022‐му споживання тютюнової продукції впало на 17%, свідчать дані KPMG. Причини скорочення логічні – війна і відтік людей.

Якщо до повномасштабного вторгнення українські тютюнові фабрики активно працювали на експорт, тепер – на забезпечення внутрішнього попиту, каже СЕО «Філіп Морріс Україна» (PMU) Максим Барабаш. Його компанія із показником 28,5% лідирувала за часткою на тютюновому ринку в рік, що передував російській навалі.

Наприкінці лютого 2022‐го PMU зупинила фабрику, розміщену на околиці Харкова, а частину втраченого виробництва компенсували коштом імпорту сигарет в європейській упаковці з Польщі, Чехії та Португалії. Ще частину локалізували на потужностях конкурента – Imperial Tobacco.

Через зупинку виробництва частка компанії на ринку сигарет скоротилася до майже 14%, повідомили у пресслужбі PMU, але вже у серпні‐вересні 2023 року зросла до 24%. Відновлювати роботу фабрики, яка експортувала сигарети на 13 ринків, поки не будуть. Бойові дії та російський кордон залишаються фактором, що впливає на безпеку.

Розвʼязати проблему має створення резервного виробництва на Львівщині, в яке компанія інвестує $30 млн. На новій фабриці працевлаштують 250 співробітників. «Улітку минулого року ми були на дні, – каже Барабаш. – Стратегія – повернути частку і продовжити зростання».

Інші світові виробники – у схожій із PMU ситуації. «Бритіш Американ Тобакко Україна» (ВАТ), яка у 2021 році займала 24% ринку, зупиняла фабрику в Прилуках майже на два місяці. Кілька тижнів простоювала кременчуцька фабрика JTI. Не на повну потужність працювала на початку вторгнення і Київська тютюнова фабрика Imperial Tobacco.

Проблемами транснаціоналів намагається скористатись один із найбільших вітчизняних виробників – Винниківська тютюнова фабрика. Підприємство входить до Marvel International Tobacco Group, що неформально належить екс‐депутатові Львівської облради Григорію Козловському та його партнеру львівському бізнесменові – Олександру Свіщову. Щоб стати на полички, де раніше були конкуренти, Винниківська фабрика уклала дистриб’юторський контракт із лідером ринку – компанією «Тедіс».

16.Інші галузі

Цю таблицю оновлено порівняно з друкованою версією журналу. Зокрема, додано Корпорацію Біосфера, консолідовані фінансові результати якої редакція отримала після здачі номеру в типографію, натомість виключено компанію УАРЕСТ, уточнений виторг якої не дозволяє компанії потрапити до ТОП-20 в групі «Інші галузі».

Як рахували рейтинг найбільших приватних компаній України 2023 року

- До списку не увійшли банки, компанії з чисельністю працівників менше ніж 50 та часткою державної власності, що перевищує 75%. Для компаній надано консолідовану звітність. Для компаній, що не публікують консолідованої звітності, надано оцінку, розраховану на основі звітності окремих підприємств. Для компаній, що не складають консолідованої звітності та мають значну частку операцій із пов’язаними особами, надано звітність найбільшої за виторгом компанії групи.

- Для компаній, що мають спільних власників і представляють одну галузь, але не мають консолідованої звітності і така звітність не може бути розрахована на основі публічних даних, у рейтингу вказується лише найбільша з цих компаній за виторгом у 2022 році. Виторг непублічних компаній у сфері IT розраховувався на основі оцінок експертів та учасників ринку, а також доступної інформації про їхні фінансові результати.

- Додаткові галузеві показники включають внесок у ВВП, частку в експорті за результатами 2022 року та настрої підприємців у галузі за перше півріччя 2023 року.

- Оцінка стану справ у галузі здійснюється Держстатом у рамках щоквартального опитування підприємців. За основу взято відповіді на питання «Оцінка змін обсягу реалізації продукції за попередні три місяці». Forbes використав опитування за І та ІІ квартали 2023 року і вивів середнє за двома кварталами, таким чином показник відображає ситуацію за всю першу половину 2023 року.

- Оцінку частки та розміру експорту зроблено на основі даних Держстату щодо товарного експорту та даних НБУ щодо експорту послуг. Оцінку внеску галузі у ВВП здійснено на основі даних Держстату з додатковими розрахунками Forbes.

- Показник кількості працівників у компанії вказано станом на жовтень 2023 року або, якщо використовувалась інформація з сервісу YouControl, станом на перше півріччя 2023 року.

- Назва компанії в матеріалі може не збігатися із назвою юридичної особи.

- * навпроти фінпоказників компаній — це оцінка Forbes