Ведення бізнесу

Угоди злиття та поглинання (M&A)

За оцінками InVenture, обсяг анонсованих та завершених угод M&A в Україні, включаючи корпоративні угоди, венчурні угоди в технологічному секторі, а також угоди з приватизації державного майна та продажу заставних активів за підсумками 2024 року становив $1,2 млрд проти $1,7 млрд у 2023 році.

Враховуючи невисоку публічність і прозорість угод, ми припускаємо, що обсяг ринку M&A в Україні в 2024 році був дещо вищим, за нашими оцінками він може становити близько $1,5 млрд.

Через низьку прозорість транзакцій важко оцінити близько 30% здійснених угод на ринку, значна кількість яких може перевищувати десятки мільйонів доларів. Очевидно також що, десятки угод вартістю від $1 млн і вище не потрапила на радари ЗМІ та не підлягали перевірці АМКУ.

У 2024 році в Україні не було мега угод, вартість яких би перевищувала $200 млн (нагадаємо у 2023 році вартість найбільшої M&A угоди становила $500 млн).

Порівняно з минулим роком сукупний обсяг угод M&A у 2024 році у вартісному вимірі скоротився на 30%, однак з огляду на кількість транзакцій можна констатувати про певне пожвавлення інвестиційного ринку у 2024 році.

Кількість угод M&A в Україні вартістю понад $0,5 млн у 2024 році порівняно з 2023 роком зросла більш ніж на 20% і склала 113 угод (проти 91 угоди у 2023 році).

На іноземних інвесторів прийшлося 45% від загальної кількості інвестиційних угод, а у вартісному вираженні – 60%.

В міжнародному масштабі ринок приватних інвестицій та M&A в Україні виглядає мізерним, на рівні однієї невеликої угоди M&A, як наприклад: придбання HMC Capital дата центру Group Global Switch Australia за $1,3 млрд або придбання General Mills виробника кормів для тварин Whitebridge Pet Food за $1,45 млрд.

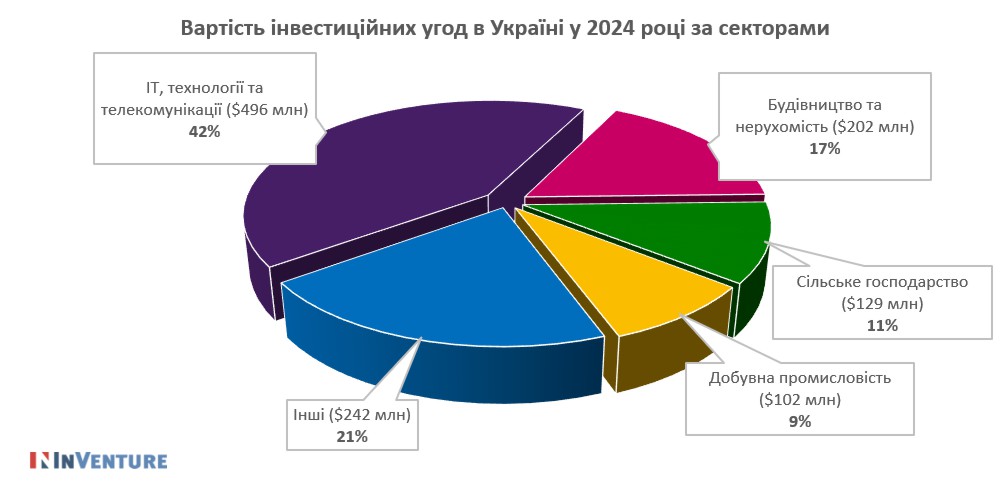

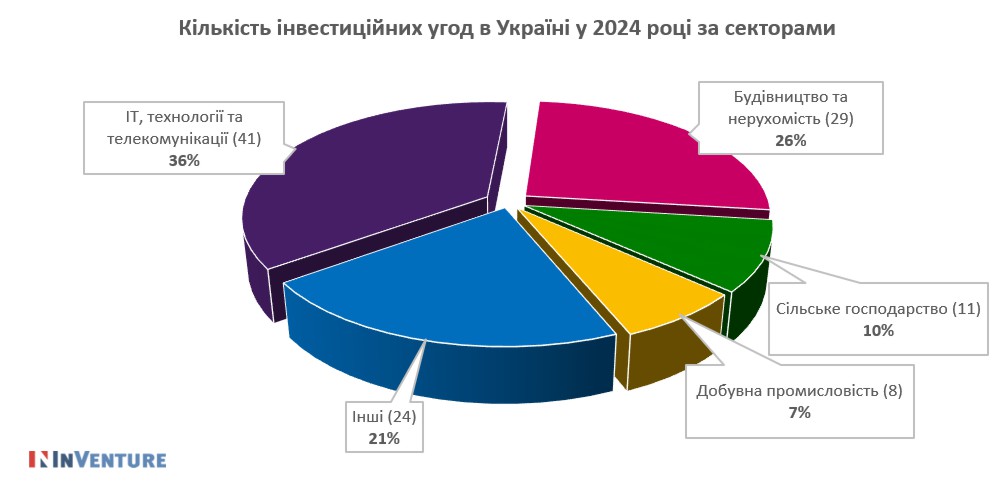

Галузева структура інвестиційних угод в Україні у 2024 році

| Сектор | Кількість угод | Вартість угод, млн $ |

| ІТ, технології та телекомунікації | 41 | 496 |

| Будівництво та нерухомість | 29 | 202 |

| Сільське господарство | 11 | 129 |

| Добувна промисловість | 8 | 102 |

| Інші | 24 | 242 |

| Всього | 113 | 1170 |

В галузевому розрізі, як за обсягом угод, так і за їх кількістю лідирував сектор ІТ, технологій та телекомунікацій, на який прийшлось $496 млн та 41 угода. На другому місці за обсягом угод – будівельна сфера і сектор нерухомості із показником $202 млн та 29 угод. Третім за інвестиційною активністю був сектор сільського господарства, в якому було здійснено щонайменше 11 знакових угод на суму $129 млн. Добувна промисловість також була в фокусі інтересів інвесторів, більше $100 млн було проінвестовано в рамках 8 угод.

ТОП-20 інвестиційних та M&A угод в Україні у 2024 році

| № | Актив | Продавець | Покупець | Країна (покупця) | Вартість угоди, млн $ | Предмет угоди, % | Сектор |

| 1 | Creatio | Катерина Костерєва | Sapphire Ventures. StepStone Group, Volition Capital, Horizon Capital | International | 200,0 | ІТ, технології та телекомунікації | |

| 2 | Датагруп-Volia (Datagroup Holding Limited, Кипр) | Horizon Capital, Михаил Шелемба | NJJ Capital | Франція | 120,0 | 100% | ІТ, технології та телекомунікації |

| 3 | АТ “Обєднана гірничо-хімічна компанія” (ОГХК) | ФДМУ | NEQSOL Holding / ТОВ “Цемін Україна” | Азербайджан | 96,0 | 100% | Добувна промисловість |

| 4 | Готель “Україна” | ФДМУ | ТОВ «Ола Файн» (Максим Кріппа) | Україна | 59,5 | 100% | Готелі та громадське харчування |

| 5 | ПрАТ “МХП” | Міноритарні акціонери | SALIC | Саудовская Аравия | 54,0 | 13% | Сільське господарство |

| 6 | ТРЦ «Караван Outlet» (ТОВ «Трейд Солюшинз») | DCH Investment | Dragon Capital / ТОВ «ДК Київ Аутлет» | Україна | 50,0 | 100% | Будівництво та нерухомість |

| 7 | Allset | Стас Матвієнко, Ганна Поліщук | SoundHound AI | США | 50,0 | 100% | ІТ, технології та телекомунікації |

| 8 | ТОВ «Аерок» | ФДМУ | ТОВ «Трайдент Геоінвест Україна» (Геннадій Буткевич) | Україна | 45,0 | 100% | Будівництво та нерухомість |

| 9 | Ідея Банк | Getin Holding (Польща) / Чарнєцкі Лєшек Януш | Alkemi Limited (Кіпр) / TAS Group (Сергей Тигипко) | Україна | 34,0 | 100% | Фінансова діяльність |

| 10 | Fintech Farm | Дмитро Дубілет, Олександр Вітязь, Микола Безкровний | Nordstar, Bank of Georgia | International | 32,0 | <50% | ІТ, технології та телекомунікації |

| 11 | Складський комплекс Amtel | Dragon Capital (Томаш Фіала) | ТОВ «Гістіон» (Олег Лебеденко, Геннадій Гірін) | Україна | 30,0 | 100% | Будівництво та нерухомість |

| 12 | ТОВ “Сервіс Про” | Татяна Короташ | Корпорація “Біосфера” | Україна | 30,0 | 100% | Виробництво хімічної продукції |

| 13 | Savservice / ПРАТ “САВ ОРБІКО” | Аснова Холдинг | Orbico Group (Бранко Рогліч) | Хорватія | 25,0 | >50% | Оптова торгівля |

| 14 | ТОВ “Альянс Холдинг” (АЗС Shell) | ПАТ “Укрнафта” | Україна | 20,0 | 51% | Роздрібна торгівля | |

| 15 | Carmoola | Айден Рашбі, Емі Маккечні, Роман Сумніков, Ігор Гордійчук | QED Investors, VentureFriends, InMotion Ventures, AlleyCorp, u.ventures | International | 19,0 | <50% | ІТ, технології та телекомунікації |

| 16 | «Красненський КХП» | DMV Group | Continental Farmers Group / Salic UK | Саудовская Аравия | 18,0 | 100% | Транспорт та складське господарство |

| 17 | Мережі АЗС ANP та Авіас | ПриватБанк | ТОВ “Макс енерго Ресурс” (Ігор Супруненко) | Україна | 17,0 | 100% | Роздрібна торгівля |

| 18 | Viterra Limited (Балтське ХПП, Любашівський елеватор, Пеньківський ЗПК) | Bunge Global SA | США | 15,0 | 100% | Сільське господарство | |

| 19 | LvivTech.City | Василь Хмельницький (Ufuture) | VD Group / ТОВ «В.Д. Груп» (Василь Кавлак) | Україна | 15,0 | 100% | Будівництво та нерухомість |

| 20 | ТОВ “Український м’ясний хутір” | Олег Дмитрук | МХП (Юрій Косюк) | Україна | 15,0 | 49% | Харчова промисловість |

Основними драйверами, що впливали на активність ринку M&A у 2024 році слід виділити наступні:

За посиланням детальніше про:

Прогноз розвитку ринку інвсeтицій та угод M&A у 2025 році

Як ми бачимо, протягом третього року війни, незважаючи на всі складнощі, ринок інвестицій в Україні продовжує функціонувати. Основна заслуга, перш за все, належить українському бізнесу, який вірить у перемогу країни й не припиняє освоювати інвестиції на внутрішньому ринку. Підтримка від західних партнерів акцентована в першу чергу на забезпечення бюджетної стабільності та військової допомоги, хоча й приватний сектор економіки України її відчуває незважаючи на всі ризики.

Як показали результати дослідження український бізнес та деякі іноземні інвестори у 2024 році продовжили адаптуватися до військової економіки, запускати нові інвестиційні проекти та укладати угоди з придбання активів.

Ми прогнозуємо, що інвестиційні раунди у технологічному секторі економіки матимуть тенденцію до зростання у 2025 році, особливо по проектах, продукти яких націлені на міжнародний ринок. Ще більш суттєво зростуть інвестиції у сегменті defence tech та штучному інтелекті.

В аграрному секторі України у 2025 році прогнозується не менша активність ніж у минулому році, цілком ймовірно ми побачимо й великі транзакції. Подальша міграція промислових підприємств в центральну та західну частину України буде зумовлювати й відповідне перетікання капіталу та збільшення угод в секторі промислової та логістичної нерухомості. Інші сегменти комерційної нерухомості у великих містах центральної та західної частини України також будуть цікавити інвесторів.

Ситуація для багатьох інвесторів на початку 2025 року залишається складно прогнозованою, геополітична невизначеність стосовно умов та строків закінчення війни 2025 році створює, як колосальні можливості для зростання капіталу в перспективі за рахунок придбання недооцінених активів так і ризики можливих втрат.

Джерело: https://inventure.com.ua