Ведення бізнесу

Український ринок металоторгівлі можна вважати індикатором загальної економічної ситуації в Україні. Якщо бізнес впевнений у майбутньому, він будує і виробляє продукцію, що неминуче позначається збільшення попиту металопродукцію. Однак війна внесла значні корективи у роботу ринку та рівень попиту.

Цифри та тренди

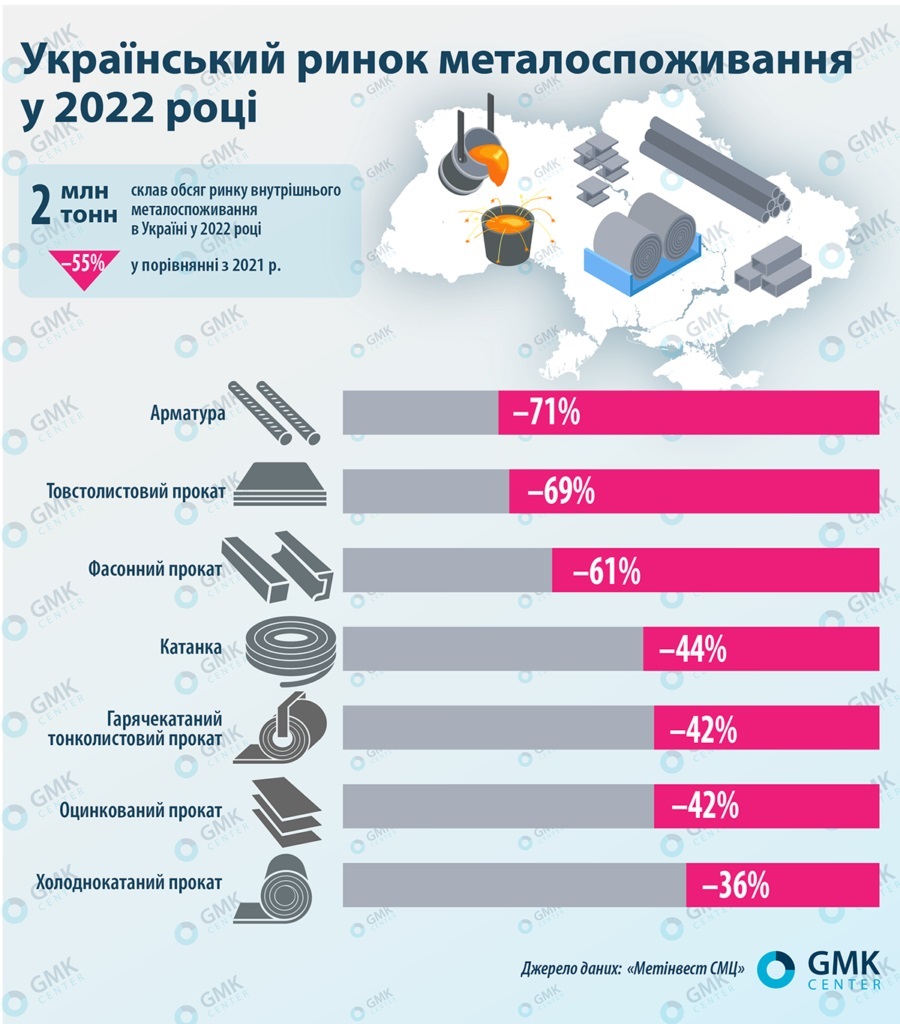

За оцінками «Метінвест СМЦ», ємність ринку в натуральному виразі за підсумками 2022 року знизилася на 55% і становила 2 млн т. У грошовому виразі обсяг ринку впав менше – на 46%. Зниження вдалося згладити за рахунок суттєвої девальвації гривні (офіційного курсу НБУ) у другому півріччі. Середній рівень цін у гривнях зріс у 2022 році на 20%.

При цьому в доларовому еквіваленті ціни на металопродукцію також зросли на 5%. Причинами підвищення доларових цін стали різке зростання цін на міжнародних ринках у першому півріччі 2022 року після початку війни на території України, порушення логістичних ланцюжків поставок металопрокату з України, а також частковий відхід Росії з ринків ЄС та Туреччини через запровадження санкцій.

Загалом результати діяльності окремих металоторговельних компаній у 2022 році є більш ніж прийнятними.

«За підсумками 2022 року ми очікуємо на зростання продажів металу в натуральному виразі приблизно в 4 рази. Це значною мірою пов’язано з тим, що з продажу зникла частина української металопродукції (на складах вже майже не залишилося довоєнних запасів), на заміну якій прийшов імпорт», – каже директор компанії «Єврометалл» Віталій Притула.

До ключових тенденцій ринку металоторгівлі можна віднести:

Портрет споживача

Усі опитані експерти ринку зазначають, що найбільше знизився попит з боку будівельної галузі та виробників металоконструкцій. За оцінками «Метінвест СМЦ», попит у будівельному сегменті та виробництві металоконструкцій упав на 70-75%. Зокрема, за даними Держстату, обсяг виконаних будівельних робіт у першому півріччі 2022-го впав у 2,1 раза в порівнянні з аналогічним періодом попереднього року.

«У розрізі галузей дуже зменшився попит з боку будівельників, які заморозили багато об’єктів. По суті, зараз вони добудовують проєкти, які мали високий рівень готовності (80% і вище). Але на цій стадії будівництва споживання металу мінімальне, оскільки йдеться про внутрішні роботи», – пояснює Сергій Круть, директор компанії «Метал Холдінг Трейд».

Серед відносно стабільних споживачів металопродукції експерти називають машинобудування (у частині оборонних замовлень та виробництва сільгосптехніки), підприємства АПК та харчової промисловості (з літа-осені, коли почалося відновлення зруйнованого війною), метизне виробництво, а також підприємства, орієнтовані на експорт.

«Такі галузі, як машинобудування, ГМК та трубне виробництво, впали приблизно так само, як і ринок металопрокату – на 52-58%. На тлі падіння ринку загалом на 55% нижчі темпи падіння показала метизна галузь (-44%), а також роздрібний сегмент споживання (-47%)», – додають у «Метінвест СМЦ».

При цьому оператори ринку зазначають, що частина замовників від початку війни частково відкладали свої плани, що включають придбання металопродукції, а потім у міру можливостей поверталися до їх виконання. Також на попит вплинула релокація виробництв у безпечні регіони, зокрема на заході країни.

«З літа головними покупцями стали підприємства, які виготовляють металоконструкції. На заході України трохи пожвавився будівельний ринок: відновилися заморожені будівництва, деякі підприємства почали відновлюватися від наслідків воєнних дій. Також ми відчули зростання попиту з боку підприємств, які перемістили свої потужності до західних регіонів країни, зокрема на Львівщину», – зазначає Віталій Притула.

Серед споживачів металу тепер виділяються й виробники бронежилетів, для яких низка компаній галузі закуповувала в Європі та Туреччині спеціальну сталь.

Видовий попит

Структура попиту за умов війни змінилася під впливом потреб у металопродукції в конкретних галузях. Спад у будівництві призвів до падіння попиту на арматуру, будівельну балку та фасонний прокат будівельного призначення.

У сегменті металопрокату найбільше впало споживання арматури. За оцінками компанії Vartis, у зв’язку з війною обсяг ринку арматури у 2022 році не досягне й 300 тис. т. Для порівняння: у 2021 році він становив близько 1 млн т. Компанія прогнозує, що споживання арматурного прокату в 2023 році становитиме 350-400 тис. т.

Дещо краща ситуація з попитом на листовий прокат з боку машинобудування та конструкційні круги, які запитують підприємства, які працюють над оборонними замовленнями. Також спостерігався попит на сортовий прокат, але його характер сильно залежав від сфери застосування у конкретній галузі», – додає Сергій Круть.

За словами Сергія Коваленка, комерційного директора Національної мережі металоцентрів Vartis, підтримкою ринку було споживання плоского і трубного металопрокату, а також катанки. Попит на катанку був зумовлений запитом експортних замовників на метизну продукцію українського виробництва, для якої катанка є сировиною.

Загалом, за оцінками «Метінвест СМЦ», найбільше впало споживання таких продуктових груп:

Водночас у деяких сегментах зниження було не таким значним:

Нестача свого

Зникнення з ринку продукції двох маріупольських меткомбінатів – «Азовсталі» та ММК ім. Ілліча – призвів до нестачі на українському ринку тієї продукції, де ці підприємства спеціалізувалися до війни. Зокрема, за кілька місяців від початку війни став відчуватися дефіцит товстого листа від 10 мм і від.

«Гостро постало питання імпорту товстолистового прокату. Щоб забезпечити дефіцит, компанія почала поставки зазначеної продукції з італійських активів групи (Metinvest Trametal S.P.A, Ferrera Valsider S.P.A), а також з Румунії (Liberty Galati S.A.), – кажуть у «Метінвест СМЦ».

Актуальним став імпорт та іншої металопродукції, якої не вистачало на українському ринку.

«Попит у замовників мають профільні труби, швелер, балка, куточок і лист. Цей металопрокат ми веземо з Польщі, Чехії, Німеччини, Португалії, Словаччини та Туреччини. Нашим імпортом ми на 90% замістили ту українську продукцію, яка зникла з ринку через війну. Серед заміщеної продукції – гарячекатаний лист, двотаврова балка, швелер та навіть рейкова продукція», – зазначає Віталій Притула.

Логістичні питання

Одним із найскладніших питань для металоторгівлі стало руйнування традиційних ланцюжків поставок та необхідність побудови нових.

«З початку війни 90% логістики компанії було переорієнтовано на залізничний транспорт. З травня 2022 року у зв’язку зі звільненням від окупантів територій на півночі України почало відновлюватись автоповідомлення. Однак перевезення автотранспортом значно подорожчало приблизно на 150%. Одним із шляхів для активізації металургійної галузі України у 2022 році могло бути відкриття портів для вивезення продукції на експорт. Це стосується і сировини, напівфабрикатів, і готової продукції. Поки що єдиним способом експорту є залізничний транспорт. Але він не забезпечує повністю необхідного обсягу і обходиться значно дорожче за морське перевезення», – розповідає Сергій Коваленко.

Утім, кожна компанія по-своєму вирішувала логістичні питання.

«Логістика з українських комбінатів залишилася незмінною – використовується як залізничний, так і автомобільний транспорт. В українських виробників виникли переважно проблеми з експортом продукції – у зв’язку із закриттям портів для перевезення металопрокату. Це питання досі актуальне і дуже важливе з погляду завантаження потужностей як металургійних комбінатів, так і підприємств, що виробляють ЗРС та видобувають вугілля. Щодо імпортних поставок в Україну, то через закриття портів зменшилася частка продукції з Китаю, Індії, Південної Кореї. Постійно йде пошук нових логістичних схем імпорту за термінами постачання та оптимальною вартістю», – наголошують у «Метінвесті СМЦ».

Блокування українських чорноморських портів змусило металоторговельні компанії переключитися на польські Гданськ та Гдиню, а також навіть на Роттердам та Гамбург. Також налагоджено доставку металу з Туреччини через українські дунайські порти.

Сприятливим трендом стало те, що після перших важких місяців до кінця року покращилася ситуація з автологістикою – збільшилася пропозиція щодо перевезень автотранспортом до Європи та країн ЄС, а також стабілізувалася вартість доставки.

Невигідний імпорт

Усі говорять про те, що в перспективі для відновлення інфраструктури буде потрібно багато металопродукції. Але вже сьогодні зрозуміло, що в рамках західних кредитів чи грантів на відновлення міжнародні партнери наполягатимуть на придбанні продукції своїх компаній або надаватимуть матеріальну допомогу у вигляді готової продукції.

Перші дзвіночки вже є. «Укрзалізниця» підписала договір із французьким виробником Saarstahl Rail про постачання рейок на суму до €37,6 млн – 20 тис. т рейок дозволить відремонтувати приблизно 150 км колії. Фінансування здійснюватиметься у рамках угоди з урядом Франції. Крім того, Кабмін схвалив проект угоди зі Швейцарією щодо гранту на придбання рейкових скріплень.

Також було підписано меморандум між «Укравтодором» та французькою компанією Matiere про постачання конструкцій для мостів на суму близько €25 млн. У рамках відновлення зруйнованої інфраструктури Україна вже отримала чи незабаром отримає мостові конструкції із Чехії, Швеції та Норвегії.

Таким чином, українські металурги та виробники металоконструкцій можуть бути частково відсторонені від виконання програм відновлення країни, хоча їм під силу виготовити продукцію. Лише металургійні підприємства Групи «Метінвест», включаючи спільне підприємство – комбінат «Запоріжсталь», за підсумками 2022 року освоїли виробництво 24 нових видів металопродукції. Один із основних напрямків, для якого металургійні комбінати Групи почали випускати нові продукти – відновлення інфраструктури країни та забезпечення українських споживачів прокатом.

Українські виробники готові до відновлення інфраструктури та поставок різної металопродукції. Головне, щоб держава була патріотичною у своїх закупівлях та відстоювала інтереси національних виробників на внутрішньому та зовнішньому ринках.

Джерело: www.gmk.center